Самозанятые — новый черный. Модная тема. Плюс география проекта с этого года значительно расширилась.

Статей вышло куча, Минфин строчит разъясняющие письма, но у людей вопросов с каждым месяцем все больше.

Сегодня собрал для вас FAQ про приложение «Мой налог» и ответы налоговиков (ФНС публикует их у себя на сайте).

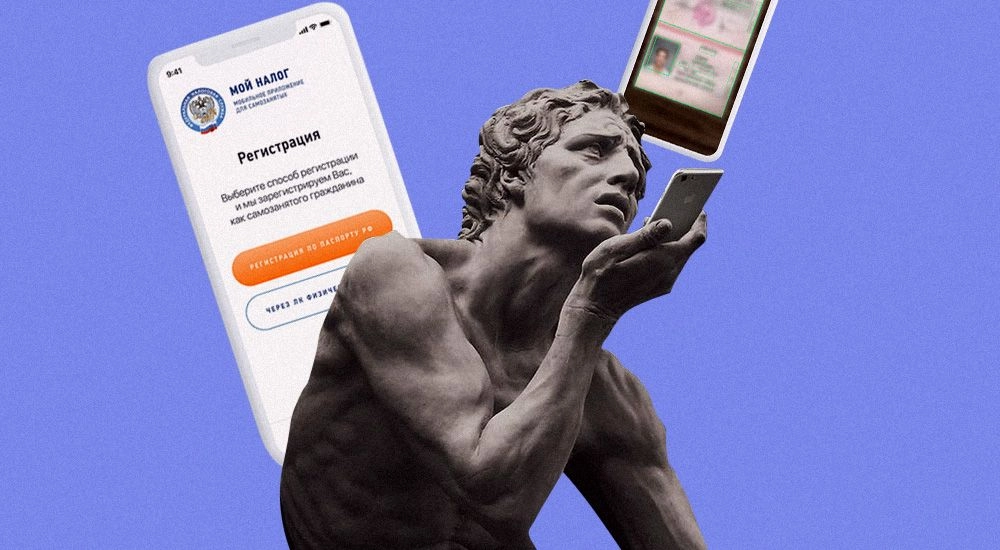

Регистрация через «Мой налог»

Так как же зарегистрироваться самозанятым?

Самый популярный способ — через приложение «Мой налог» (есть в Google play и AppStore).

«Мой налог» также представлен в виде личного вэб-кабинета на сайте ФНС.

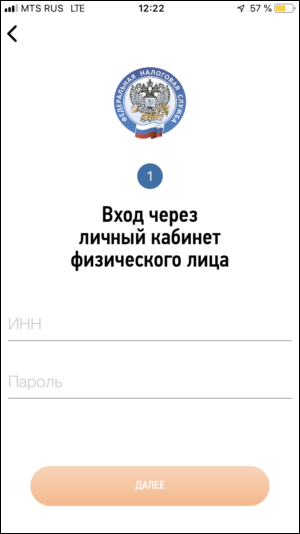

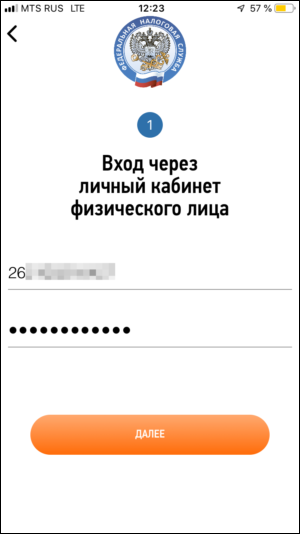

Быстрее всего зарегистрироваться получится, если у вас уже есть личный кабинет налогоплательщика — физлица на сайте ФНС. Тогда вам понадобится только ИНН и пароль от ЛК физлица.

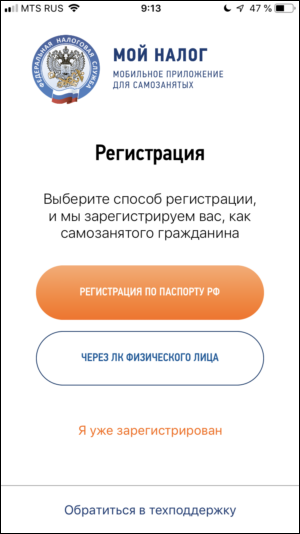

После установки «Мой налог» на телефон или планшет, достаточно войти и выбрать режим регистрации «Через ЛК физического лица», подтвердить свой номер мобильного телефона и выбрать регион осуществления деятельности.

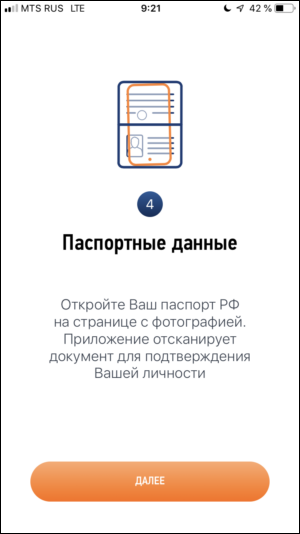

Если вы не пользуетесь личным кабинетом физического лица, то в процессе регистрации добавится шаг, на котором мобильное приложение «Мой налог» попросит отсканировать ваш российский паспорт и сделать селфи.

Привязка телефона к «Моему налогу»

Можно добавить еще один номер телефона к учетной записи в «Моем налоге»?

Нет, разрешен только один номер телефона.

Это номер указывается при регистрации.

Возможно ли зарегистрироваться гражданину РФ с использованием паспорта по иностранному номеру телефона?

Нет, в настоящее время регистрация в качестве налогоплательщика НПД через мобильное приложение «Мой налог» с использованием паспорта можно только с использованием абонентского номера с кодом страны 7 (Россия).

Привязка счета к «Моему налогу»

Можно «привязать» расчетный счет в приложении «Мой налог»?

Нет, привязать расчетный счет продавца невозможно и пока не планируется. и не планируется в ближайшее время к реализации.

Как привязать карту к мобильному приложению «Мой налог»?

После начисления налога, вы сможете его оплатить в «Моем налоге» с помощью банковской карты. Для этого, при оплате, нужно ввести реквизиты банковской карты и нажать «Оплатить». Чтобы в дальнейшем не вводить реквизиты карты нужно нажать «Сохранить» и, таким образом, приложение «запомнит» вашу карту. В дальнейшем для оплаты налога в приложении «Мой налог» повторно вводить реквизиты карты не потребуется.

Сбой в системе «Мой налог»

Если мобильное приложение «Мой налог» будет плохо работать, например, произойдет сбой, будут ли штрафовать?

Нет, не будут. Эта ситуация описана в законе. Если в мобильном приложении «Мой налог» будет массовый сбой и из-за этого не получится передать чек или заплатить налог, то все можно сделать после того, как сбой устранят, — на следующий день. При этом никаких санкций не будет.

Как брать оплату с клиентов, если приложение не работает?

В случае, если мобильное приложение по какой-либо причине не работает, самозанятый может внести сведения о полученном доходе через вэб-кабинет «Мой налог», размещенный на сайте ФНС России https://lknpd.nalog.ru/. Кроме того, законом предусмотрены случаи, когда отражение доходов возможно и в более поздние периоды, но не позднее 9-го числа месяца, следующего за налоговым периодом.

Какой срок ответа технической поддержки мобильного приложения «Мой налог»?

В максимально возможно короткий срок, как правило, в течение 1 дня.

Блокировка профиля в «Моем налоге»

Как заблокировать профиль в «Моем налоге», чтобы им никто не смог воспользоваться, в случае, например, потери телефона?

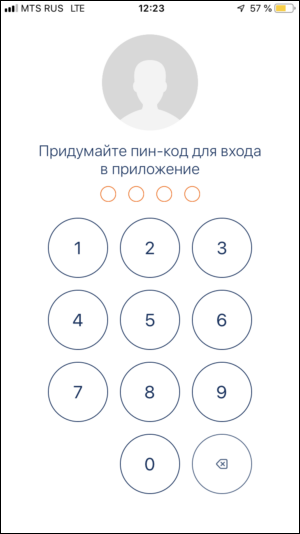

В случае утери гаджета, на котором установлено мобильное приложение «Мой налог», злоумышленник не сможет воспользоваться вашим профилем без ввода правильного пин-кода, который вы установили при прохождении процедуры регистрации.

Самозанятый может сняться с учета самостоятельно в вэб-кабинете «Мой налог» и повторно встать на учет, используя либо вэб-кабинет «Мой налог», либо новый гаджет.

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Вход в личный кабинет налогоплательщика для самозанятых граждан

Пользование приложением Мой налог для самозанятых

Мобильное приложение Мой Налог для самозанятых граждан

Что делать, если приложение Мой Налог не работает?

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Заранее отметим одну важную деталь: личный кабинет самозанятого могут регистрировать не только граждане России, но и граждане Армении, Беларуси, Киргизии и Казахстана. Гражданам России доступны 2 метода регистрации (личный кабинет физлица и паспорт), граждане соседних стран могут регистрироваться только по личному кабинету.

Через личный кабинет физического лица

В ФНС (на сайте nalog.ru) любое физическое лицо может создать личный кабинет, в котором отражаются налоги, прибыль и другая информация (в том числе ИНН). Этот ЛК можно использовать для регистрации в качестве самозанятого.

Что делать:

- Заходим на lknpd.nalog.ru

- Жмем на «Зарегистрироваться».

- Жмем «Далее».

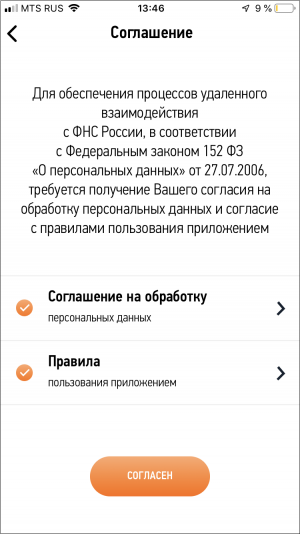

- Ставим 2 галочки, жмем «Согласен», еще раз «Согласен» (если вы принимаете документы и предупреждения, конечно).

- Вводим ИНН и пароль.

- (если регистрируетесь через мобильное приложение) Придумываем пин-код.

- Готово.

Получить доступ к личному кабинету физлица можно либо в налоговой, либо в Госуслугах (при наличии подтвержденного аккаунта).

По паспорту

Зарегистрироваться по паспорту можно только в мобильном приложении (где скачать – укажем в соответствующем разделе). Что делать:

- Запускаете приложение.

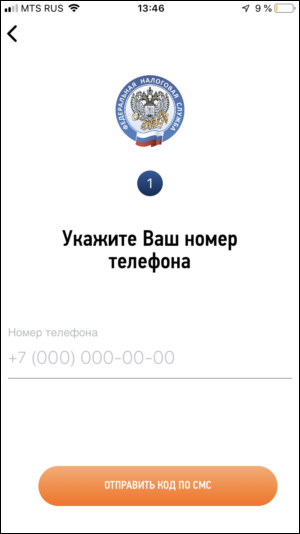

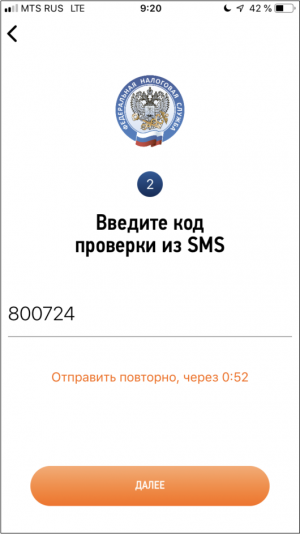

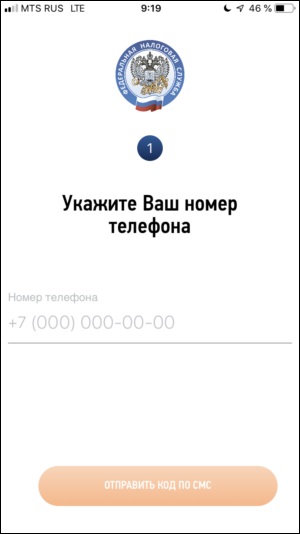

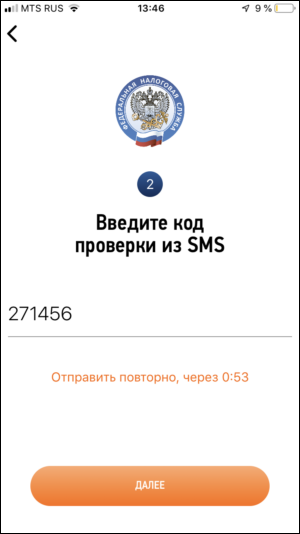

- Вводите номер телефона, получаете СМС с одноразовым кодом, вводите код.

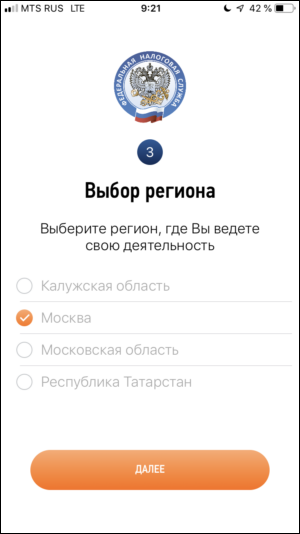

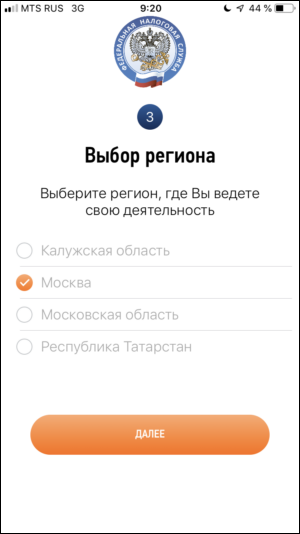

- Выбираете регион.

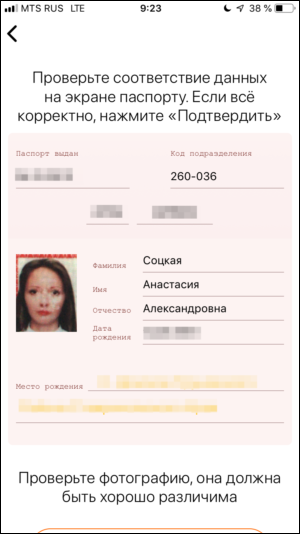

- Далее в приложении откроется камера. Вам нужно будет поместить в прямоугольник разворот паспорта и нажать на кнопку «Распознать». Когда программа распознает информацию, вас перенаправит на экран с вашими паспортными данными. Внимательно проверьте написанное. Если все правильно – Жмите «Подтвердить». Если нет – распознайте еще раз. Качество распознания зависит от вашей камеры – если ничего не получается, протрите ее стекло.

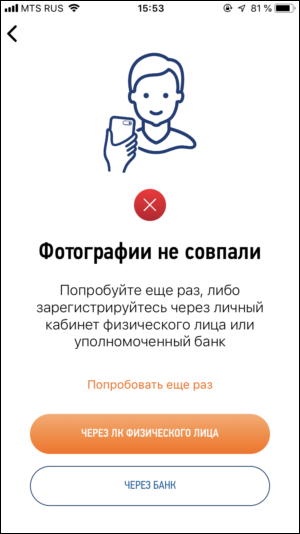

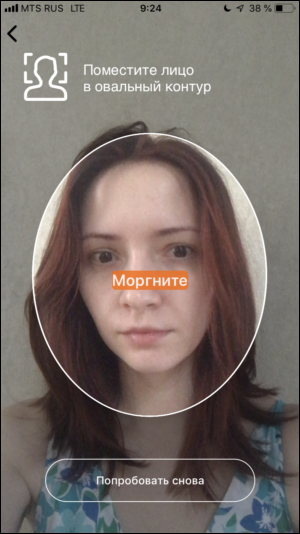

- На следующем экране тоже камера, но вместо прямоугольника – овал. Вам нужно поместить в этот овал свое лицо и сделать фото.

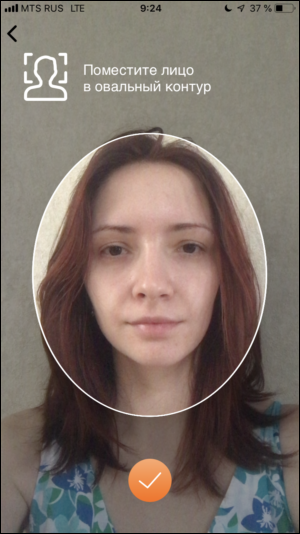

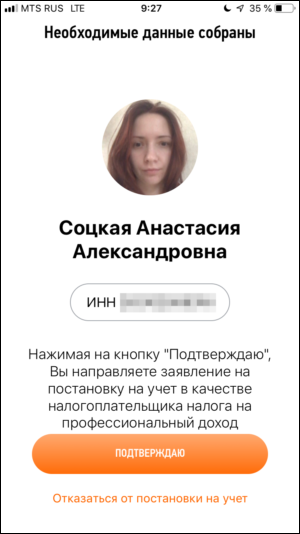

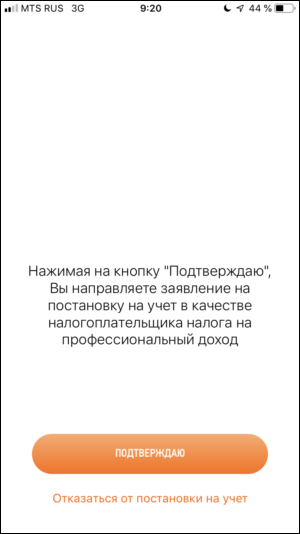

- Наконец, завершающий этап. На финальном экране будет ваше фото, Ф.И.О. и ИНН. Если вы по каким-то причинам передумали – нажмите на «Отказаться от постановки на учет». Если хотите закончить регистрацию – нажмите на «Подтверждаю».

Вход в личный кабинет налогоплательщика для самозанятых граждан

Все 3 способа крайне просты и требуют буквально 1-2 действия. Ссылка для входа – lknpd.nalog.ru/auth/login

По логину и паролю

- Выбираем «ИНН и пароль» (обычно этот вариант выбран по умолчанию).

- Вводим данные, входим.

По номеру телефона

Чтобы войти таким образом, нужно иметь привязанный к аккаунту номер телефона. Проще всего привязать номер, скачав приложение и зарегистрировавшись в нем.

- Выбираем «Номер телефона».

- Вводим номер.

- Получаем СМС с одноразовым паролем, вводим его, входим.

Через Госуслуги

Чтобы зайти через Госуслуги, нужно иметь подтвержденный аккаунт. Чтобы подтвердить его (если вы еще не делали этого), нужно прийти с паспортом в отделение ЕСИА.

- Выбираем «Госуслуги».

- Жмем «Войти».

- В открывшемся окне заходим в личный кабинет Госуслуг.

- Подтверждаем привязку учетной записи.

Восстановление пароля

С восстановлением пароля все не очень просто – вы могли заметить, что «привычной» для многих сервисов кнопки «Восстановить пароль» здесь нет. Почему так? Потому что для входа в кабинет самозанятого вы используете ИНН и пароль от кабинета физлица налоговой службы, и восстанавливать нужно именно эти данные.

Что делать? Есть 2 варианта: если вы подключали функцию «Восстановление пароля через электронную почту» и если вы этого не делали. Если функция не подключена – идете в налоговую с паспортом и просите восстановить пароль, другого варианта нет. Если подключали восстановление по почте, сделайте следующее:

- Заходите на lkfl2.nalog.ru/lkfl/login

- Жмете «Забыли пароль?».

- Вводите ИНН, почту и кодовое слово.

- Жмете «Восстановить пароль».

- Получаете на почту новый пароль для входа.

Как подключить восстановление через электронную почту:

- Заходите в ЛК физлица, идете в настройки.

- В разделе «Контактная информация» ставите галочку «Разрешить восстановление по адресу почты».

- Чуть ниже задаете секретное слово.

- Заходите в программу.

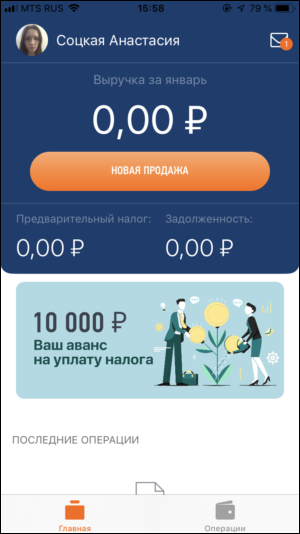

- Жмете на «Новая продажа» на главной странице.

- Указываете цену, наименование (здесь жестких требований нет, главное – чтобы было понятно, что вы продали/сделали), дату (обратите внимание – можно указывать уже прошедшую дату), кому оказываете услугу. Если речь о юридическом лице – нужно его ИНН и название.

- Жмете «Выдать чек».

- На следующей странице перед вами встает выбор – завершить регистрацию чека или отменить его. В первом случае жмете «Отправить покупателю», во втором – «Аннулировать».

- Нажмите на «Справка о постановке».

- Нажмите на «Отправить», отправьте туда, куда нужно.

- Жмем на одноименный пункт.

- Указываем адрес получателя, выбираем период.

- Жмем «Сформировать».

- Справка приходит на указанный электронный адрес.

Функции и возможности приложения Мой Налог для самозанятых

На онлайн-работу без походов в налоговую и подключения дополнительного оборудования делался большой упор, поэтому в приложении есть абсолютно все, что нужно для ведения деятельности. Оказали услугу? В одно нажатие открываете форму заполнения чека, указываете данные, регистрируете факт совершения операции. Чек нужен покупателю? Отправляете на почту, по Wi-Fi или Bluetooth, если у него есть смартфон и он стоит рядом с вами – даете ему считать QR-код прямо с экрана. Хотите посмотреть, сколько заработали и сколько нужно будет заплатить в бюджет? Второе есть прямо на центральном экране, первое – в «Статистике». Юридическое лицо, которому вы оказываете услугу, хочет получить документы? Формируете справку о регистрации. Хотите взять кредит, и банк требует справку о доходах? Формируете справку о доходах за необходимый (любой) период, отправляете в банк.

Оплата налога тоже максимально упрощена – прямо в приложении можно привязать банковскую карточку или получить все реквизиты для банковского перевода.

Пользование приложением Мой налог для самозанятых

Сразу отметим, что весь функционал доступен именно в мобильном приложении (сайт – «запасной вариант»), поэтому рассматривать будем именно версию для смартфонов.

Как формируется чек в приложении Мой налог?

Кстати, если нужно отменить операцию после того, как она финализирована, выберите ее в «Истории операций» (внизу на главном экране) и отмените.

Контроль доходов и налоговых начислений

С налоговыми начислениями все просто – узнать, сколько придется заплатить в следующем месяце, можно на главном экране, в разделе «Предварительный налог».

Если хотите посмотреть, сколько нужно заплатить сейчас (налог за прошлый месяц), перейдите во вкладку «Операции» внизу – откроется окно оплаты, по центру будет сумма к оплате. Внизу будут показаны все продажи – так вы можете контролировать свои доходы.

Справка о доходах и регистрации самозанятого

Обе справки можно получить в «Настройках».

Для справки о самозанятости:

Справка о доходах:

Снятие самозанятого лица с налогового учёта

Еще одно отличное свойство этой системы налогов – сняться с учета так же просто, как и зарегистрироваться. Перейдите в настройки, внизу нажмите на большую оранжевую кнопку, затем подтвердите операцию.

После этого основной экран будет выглядеть так:

Если хотите обратно стать на учет – нажмите на красный текст.

Как оплатить налог?

В «Операциях» нажмите на сумму задолженности. Откроется окно оплаты.

Проще всего оплатить налог карточкой – вводите ее данные, подтверждаете транзакцию. При желании можно создать квитанцию и уплатить налог по реквизитам.

Мобильное приложение Мой Налог для самозанятых граждан

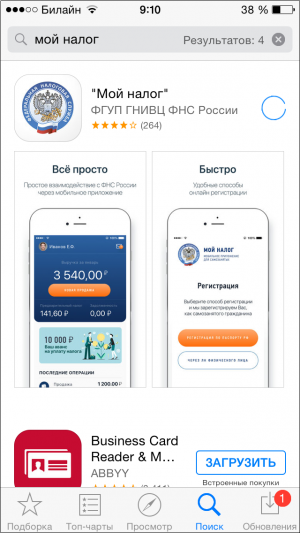

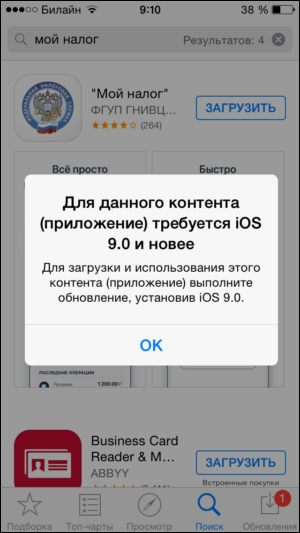

Как установить приложение на iOS?

Название в Apple Store – «Мой налог». Ссылка: apps.apple.com/ru/app/мой-налог/id1437518854

Требуемая версия iOS: 9 и выше.

Как установить приложение на Андроид?

Название в Google Play – «Мой налог». Ссылка: play.google.com/store/apps/details?id=com.gnivts.selfemployed&hl=ru

Требуемая версия Android: 4.4.4 и выше.

Что делать, если приложение Мой Налог не работает?

Систему запустили в 2019 году, а это значит, что она – «свежая», а любой недавно выпущенный продукт обладает багами, массовыми сбоями и прочими неприятными вещами. К счастью, этот момент прописан в законе – если произошел массовый сбой, никого (из самозанятых) за задержки в оплате и проводке чеков наказывать не будут, если проблемы возникли именно на вашей стороне – все исправят, пересчитают и вернут при необходимости.

Но эти хорошие новости не помогают, когда перед вами в ожидании чека стоит клиент, а вы не можете его оформить из-за неработающей программы. Итак, что делать? В первую очередь идем по этой ссылке: npd.nalog.ru/breakdown/ и смотрим, что написано на странице. Если там написано «С такого-то числа такого-то времени по такое-то число такое-то время идут технические работы» или «Известно о перебоях в работе приложения» – значит, проблемы на стороне серверов, ждите, когда все восстановят.

Если вы впервые установили приложение, и оно не хочет запускаться – проверьте, соответствует ли ваша операционная система минимальным требованиям (указаны в предыдущем разделе). Если соответствует – удалите приложение, перезагрузите телефон и снова его установите.

Если есть другая проблема или «удалить – перезагрузить – установить» не помогает, вам сюда: nalog.ru/rn77/service/service_feedback/?service=62 По этой ссылке можно написать письмо в техподдержку, которая будет разбираться с вашим случаем. Обратите внимание – в тикете (обращении) обязательно нужно указывать свой ИНН.

Если вы беспокоитесь по поводу того, что не выдадите чек покупателю и попадете под штраф – можете не волноваться. Согласно закону о самозанятости, чеки можно оформлять и отправлять покупателю не только во время сделки, но и после. Главное правило – чек должен быть оформлен не позднее 9-го числа месяца, следующего за месяцем совершения сделки.

Что самозанятому делать после регистрации в приложении «Мой налог», мы рассказываем в рассылке про самозанятость. Вы узнаете всё о подводных камнях налогового режима и сможете воспользоваться бонусами от разных сервисов, площадок, банков, государства. Подписывайтесь, чтобы разобраться в теме самозанятости и получать максимум от этого статуса.

С 1 января 2023 г. для организаций и индивидуальных предпринимателей кроме ИП на НПД становится обязательной уплата налогов одним платежом на специальный счет.

Новый особый порядок уплаты налогов, взносов и сборов называется Единый налоговый платеж (ЕНП). Теперь налогоплательщики могут заранее положить деньги на свой специальный счет в налоговой. А когда придет срок уплаты налогов, инспекторы сами спишут нужную сумму по каждому платежу.

Цель — проще платить налоги, заполнять платежки и управлять переплатами.

Запоминаем даты.

Единый срок оплаты — 28 число месяца.

Единый срок для сдачи отчетности — 25 число месяца.

В ИФНС подаем уведомления об исчисленных суммах налоговых платежей, взносов, авансов — также 25 числа.

В статье расскажем, что такое единый налоговый платеж. Уточним, какие налоги, взносы, сборы можно оплатить в составе ЕНП. Поясним, как и в какие сроки совершать платежи на единый налоговый счет, как распределяются переведенные на счет денежные средства и в каких случаях необходим подавать уведомление об исчисленных налогах. В завершении поделимся, что сделано для использования ЕНП в 1С:УНФ.

Единый налоговый платеж

Единый налоговый платеж (ЕНП) — платеж по всем налогам на специальный счет в Федеральном казначействе одной платежкой с одинаковыми реквизитами. Суммы платежа должно хватать, чтобы закрыть все текущие обязанности бизнеса по уплате налогов, сборов и взносов перед бюджетом. Все платежи аккумулируются на Едином налоговом счете плательщика (ЕНС).

Какие налоги можно и нельзя оплатить в составе ЕНП

Можно оплатить в составе ЕНП:

- налоги и авансовые платежи по ним

- страховые взносы

- сборы

- налоговые пени, штрафы и проценты.

Платим по отдельным реквизитам, не в составе ЕНП

- взносы за сотрудников на травматизм

- госпошлины, кроме тех, по которым выдан исполнительный лист

- НДФЛ с выплат иностранцам, работающим по патенту

- административные штрафы

- другие редкие сборы.

Единый налоговый счет

Единый налоговый счет (ЕНС) — счет, на котором учитываются, с одной стороны, все обязательства компании или ИП перед бюджетом: налоги взносы, пени, штраф и проценты. С другой стороны, учитываются все перечисленные денежные средства для оплаты обязательств в качестве ЕНП.

Пополнить ЕНС организация может банковским переводом денежных средств или в личном кабинете налогоплательщика. ИП дополнительно могут пополнить наличными в банке, МФЦ или почтовом отделении. При переводе денежных средств для пополнения счета указываем ИНН и сумму платежа. Реквизиты получателя для всех компаний и ИП одинаковые. Суммы обязательств организаций и ИП будут погашены исходя из того, что налогоплательщик указал в декларации или уведомлении.

Порядок списания обязательств с единого счета:

- Налоговая задолженность — начиная с наиболее ранней

- Текущие налоги, авансовые платежи, страховые взносы, сборы — по мере возникновения обязанности по их уплате

- Пени

- Проценты

- Штрафы.

Если на дату платежа недостаточное количество денежных средств на ЕНП, то они распределяются пропорционально начисленным суммам. Узнать о состоянии ЕНП можно в личном кабинете налогоплательщика.

Сальдо ЕНС — разница между единым налоговым платежом и обязательствами перед бюджетом. Может быть положительным, если заплатили больше. В этом случаем можно либо оставить, либо вернуть или перевести другому плательщику. Отрицательное сальдо образуется, если ЕНП уплатили меньше суммы обязательств. Начисляются пени и выставляется требование оплаты, при неисполнении которого сумма спишется с банковского счета. Если денежных средств недостаточно, то банковский счет будет заблокирован до момента появления нужной для погашения обязательств суммы. Если оплатили ровно сумму обязательств, то образуется нулевое сальдо.

Уведомление о суммах налогах и взносов: для чего и в какие сроки

Для распределения ЕНП по платежам с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога, вводится новая форма документа Уведомление об исчисленных суммах налогов.

В уведомлении указываем, какую сумму налога или взноса мы должны бюджету за соответствующий месяц, квартал или год. Таким образом инспекция понимает, как разнести суммы с ЕНС по видам платежей.

Без уведомления поступившие на ЕНС деньги невозможно распределить по бюджетам, что может привести к начислению пеней.

Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок уплаты налога или взноса. Например, по НДС и налогу на прибыль уведомление подавать не нужно, ведь декларации по ним надо сдать раньше, чем наступит срок их уплаты.

В частности, организации должны подавать уведомления:

• ежемесячно, кроме третьего месяца квартала, — перед уплатой НДФЛ и взносов;

• ежеквартально — перед уплатой авансов по УСН, по налогу на имущество, транспортному и земельному налогам.

Уведомление содержит всего пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма.

Достаточно одного уведомления по всем авансам вместо заполнения множества платежек с 15 реквизитами в каждой.

Можно оформить одно уведомление на несколько периодов. Например, если вы знаете, что у вас налог по имуществу не изменится в течение года, то можно подать уведомление один раз сразу за год по всем срокам уплаты.

С 2023 года устанавливается единый срок представления налоговых деклараций — не позднее 25 числа. При этом периодичность сдачи отчетов осталась прежней. То есть декларации по НДС, налогу на прибыль, РСВ надо будет по-прежнему сдавать раз в квартал. Декларацию по УСН и декларацию по налогу на имущество — раз в год.

Как платить ЕНП и создавать уведомления в 1С:УНФ

Реализована возможность учета расчетов с бюджетом — едином налоговом счете, а также формирования и отправки в ФНС уведомлений об исчисленных суммах налогов.

Что нового появилось в 1С:УНФ для расчетов по ЕНП?

В 1С:УНФ формировать и сдавать регламентированную отчетность через сервис 1С — Отчетность могут индивидуальные предприниматели на УСН и патенте. Именно для таких ИП становится обязательным с 1 января 2023 года единый налоговый платеж.

В разделе «Налоги» появился блок «Единый налоговый счет» с двумя составляющими «Операции по счету» и «Уведомление».

По ссылке «Операции по счету» открывается список документов «Операция на едином налоговом счете». Документ предназначен для отражения операций на едином налоговом счете, которые не требуют отправки уведомлений.

Документом так же возможно отражать перенос переплаты и недоимки по конкретным налогам и санкциям на счет, а также другие операции по ЕНС. Документ автоматически заполняется в задачах календаря налогов и отчетности. Также может быть сформирован вручную.

Вторым документом в блоке «Единый налоговый счет» раздела «Налоги» является «Уведомления об исчисленных суммах».

Подаем уведомление для тех налогов, которые платятся до сдачи отчетности т. е. авансовым платежом.

Документ формируется автоматически на основании рассчитанных сумм налогов к уплате. Также может быть сформирован вручную. Перед записью заполненное уведомление показывается пользователю для отправки в ФНС. Документы «Операция на едином налоговом счете» и «Уведомление об исчисленных суммах налогов» формируют одинаковые движения на едином налоговом счете. Уведомление дополнительно отправляется в ФНС.

Для автоматического зачета ЕНП в счет уплаты налогов и санкций в «Закрытие месяца» включена новая регламентная операция «Зачесть аванс по единому налоговому счету». Операция распределяет баланс ЕНС по налогам из уведомлений и операций ЕНС и отражает в учете. Операцию необходимо выполнять после сдачи отчетности и оплаты налогов в конце месяца.

Давайте рассмотрим по шагам, как формировать и оплачивать ЕНП в 1С:УНФ. А также поясним, когда формировать и как отправлять уведомления.

1. Расчет налогов

До 25 числа каждого месяца производим расчет уплачиваемых налогов, взносов, сборов. Рассчитываем налоги как и ранее в Календаре налогов и отчетности раздела «Налоги» или открываем нужный налог для расчета. В открывшейся форме налога, взноса, сбора можно как рассчитать, так и пересчитать сумму.

2. Формирование уведомлений, операций по счету и отправка уведомлений

В срок до 25 числа каждого месяца необходимо сдать декларацию или уведомления по тем налогам, по которым рассчитали аванс.

Для отражения рассчитанных сумм по конкретным налогам формируем операцию по кнопке «Сформировать операцию по ЕНС» или документ «Уведомление об исчисленных суммах налогов» по одноименной кнопке. Если по рассчитанному налогу сдана отчетность, то будет предложено сформировать операцию.

Документ автоматически создается и проводится. При необходимости корректировки можно создать его вручную. В форме расчета налога появляется ссылка на созданный документ.

Если отчет не сдавали и рассчитали авансовый платеж, то в этом случае нам предлагается создать уведомление.

Открывается форма уведомления, проверяем, проводим, можем при необходимости распечатать. И далее сдаем уведомление в ФНС по кнопке «Отправить» при подключенном сервисе 1С — Отчетность.

После этого этапа в программе сформированы все суммы для списания с ЕНС и отправлены уведомления в ФНС для правильного списания сумм с единого налогового счета.

3. Оплата налогов

До 28 числа месяца необходимо совершить оплату на единый налоговый счет. Оплатить налоги можно из формы рассчитанного налога. В этом случае оплачиваем рассчитанные суммы обязательств. Оплату можно произвести о своего счета через формирование платежного поручения или сохранив файл для клиент-банка для последующей отправки через него. Так же можно оплатить наличными. Для этого можно сформировать квитанцию, а для отражения в программе обязательно сформировать расход из кассы. Пополнить единый налоговый счет и не переживать о несвоевременной оплате или недоимках, пенях можно в любой момент времени и на любую сумму. В программе совершаем платеж с помощью документов «Расход со счета» для безналичной оплаты или «Расход из кассы» — для наличной. Выбираем операцию «Налоги» и вид налога «Единый налоговый платеж».

4. Закрытие месяца

После окончания месяца формируем документ «Закрытие месяца». Если были движения по ЕНС, то будет сообщение, что требуется проведение документа. В этом случае необходимо отметить флажком «Зачесть аванс по ЕНС». Если движений не было, то будет сообщение, что проведение не требуется. После проведения документа формируются расходы по единому налоговому счету в т. ч. в детализации по налогам.

5. Запрос состояния расчетов по единому налоговому счету

В любой момент времени можно произвести сверку расчетов на едином налоговом счете с помощью подачи заявления через сервис 1С — Отчетность непосредственно из 1С:УНФ.

Для этого переходим в регламентированную отчетность «1С — Отчетность» раздела «Налоги». Здесь мы можем запросить справки о сальдо ЕНС, справки о принадлежности сумм денежных средств, перечисленных в качестве ЕНП, и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов.

В этом году становится обязательным оплата единым налоговым платежом. Единый налоговый платеж представляет собой новый способ расчета с бюджетом по налогам, взносам, сборам и другим с целью упростить уплату и минимизировать ошибки.

В 1С:УНФ есть возможность всем индивидуальным предпринимателям на упрощенной системе налогообложения и патенте, которые сейчас в программе формируют и сдают отчетность, рассчитывать, оплачивать свои обязательства перед бюджетом и отчитываться по ним согласно новым правилам.

Для этого в программе есть возможность рассчитать и оплатить налоги, сдать отчетность, сформировать и отправить уведомления по исчисленным суммам налогов в ФНС. В программе можно и просто пополнить единый налоговый счет на произвольную сумму, чтобы было достаточно средств для оплаты обязательств.

Полезные материалы:

- Официальная страница «ЕНС»

- Как рассчитать, оплатить и отчитаться по НДФЛ в 1С:УНФ

- Подбор материалов «ЕНП» на сайте ИС 1С:ИТС

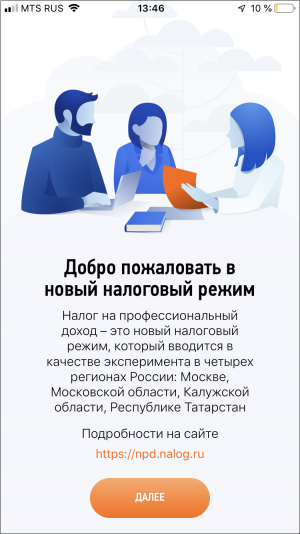

С 1 января 2019 года в России появился новый спецрежим — налог на профессиональный доход (НПД), предусмотренный для самозанятых граждан. Изначально работать на нем могли граждане и ИП только 4 регионов страны: Москвы, Московской и Калужской областей и Республики Татарстан. С 2020 года режим ввели на своей территории еще 19 субъектов РФ. О том, как самозанятым физлицам из этих регионов стать плательщиком налога на профдоход, читайте ниже.

Приложение «Мой налог» для самозанятых: инструкция по регистрации

Для взаимодействия самозанятых с ФНС существует приложение «Мой налог»:

С его помощью можно:

- зарегистрироваться в качестве плательщика НПД;

- передавать данные в ФНС о полученном доходе;

- уплачивать налог и использовать налоговый вычет для его уменьшения;

- сняться с учета в качестве плательщика налога на профдоход.

Приложение можно скачать в AppStore и Play Маркет.

Мы регистрировались через AppStore.

Обратите внимание: в сети есть приложения-подделки. Правильные ссылки указаны выше.

Для других мобильных операционных систем работа с приложением недоступна. Но вы можете зарегистрироваться в качестве плательщика НПД на сайте налоговой, используя персональный компьютер и данные от личного кабинета физлица на сайте ФНС.

Кроме того, законом предусмотрена возможность регистрации плательщика НПД через банки-партнеры. Список банков, предоставляющих такую услугу, размещен здесь.

Шаг 1

Скачиваете и устанавливаете приложение.

После его запуска необходимо ознакомиться с Соглашением на обработку персональных данных и Правилами пользования мобильным приложением, нажать кнопку «Согласен».

Шаг 2

Выбираете способ регистрации: по паспорту или через личный кабинет налогоплательщика.

Рассмотрим оба способа подробнее.

«Мой налог» для самозанятых: регистрация по паспорту

Для регистрации по паспорту понадобится разворот вашего паспорта с фотографией и камера на телефоне. Приложение попросит также указать номер телефона.

Укажите ваш действующий номер телефона — на него придет код для подтверждения доступа.

Далее вам нужно выбрать регион, в котором осуществляете деятельность.

Ваше фактическое место проживания значения не имеет: наш эксперт зарегистрировался как плательщик НПД в Москве, хотя сам прописан и проживает в Ставрополе.

Если вы осуществляете деятельность в нескольких регионах, выбирайте один регион как основной.

Затем нужно открыть паспорт на развороте с фотографией.

Если паспорта под рукой нет, то для приложения достаточно и четкой фотографии паспорта, хранящейся на другом устройстве.

Приложение попросит доступ к камере и отсканирует паспортные данные.

Затем внесет их в соответствующие поля.

Вам нужно убедиться, что все данные отсканированы верно. Если ошибок нет, подтверждайте данные. Если есть ошибки — отсканируйте паспорт снова.

На следующем этапе приложение попросит у вас сделать селфи, чтобы сопоставить ваше фото в паспорте с фотографией того лица, на чьем телефоне устанавливается приложение «Мой налог».

Если фото приложение не распознает, можно сфотографироваться снова.

Должно быть достаточно света: на лице не должно быть очков, а на волосах — головных уборов.

Отлично! Все получилось.

Что делать, если приложение не может сопоставить вашу фотографию в паспорте и нынешнее фото? ФНС утверждает, что оно способно распознавать фотографию, даже если внешность изменилась. Но гарантировать, что это получится, к сожалению, невозможно.

Если у вас не получилось зарегистрироваться в качестве самозанятого по паспорту, пройдите регистрацию, используя ИНН и пароль для доступа в личный кабинет налогоплательщика. Доступ к личному кабинету можно получить в любой налоговой инспекции.

Если же приложение вас «узнало», то появится ваша фотография, номер ИНН и кнопка «Подтверждаю».

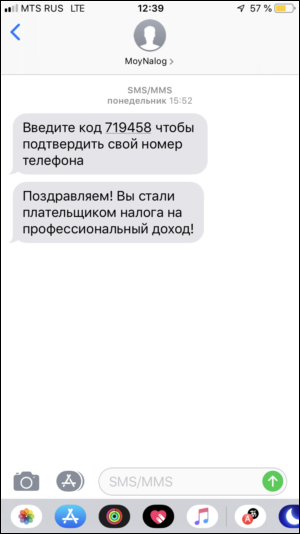

Нажав ее, вы завершите процедуру регистрации в качестве плательщика НПД. На телефон вам придет через некоторое время СМС с уведомлением о постановке на учет (у нас это заняло 2 минуты).

Аналогичное уведомление появится в интерфейсе приложения «Мой налог».

У налоговой есть до 6 дней на проверку вашего права перейти на уплату нового налога. В течение этого времени может быть указано, что вы используете приложение в тестовом режиме. Но обычно ответ ФНС дает практически сразу.

Для защиты информации в «Мой налог» вам нужно придумать пароль.

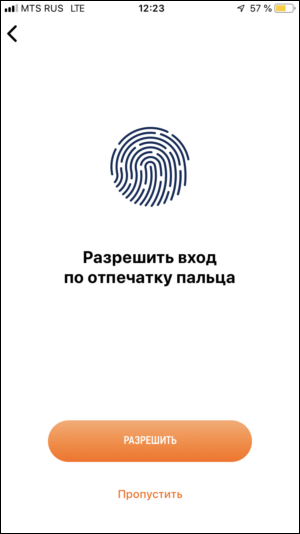

Если телефон поддерживает вход по отпечатку пальца или сканеру лица — вам предложат включить эту опцию в приложении.

Все, можете пользоваться приложением!

Регистрация самозанятого через личный кабинет в приложении «Мой налог»

Для регистрации вам понадобится ваш ИНН и пароль от личного кабинета налогоплательщика на сайте nalog.ru. В этом случае приложение также попросит у вас номер телефона и пришлет одноразовый код для его подтверждения.

Вводим полученный код.

На следующем этапе вам предложат выбрать регион осуществления деятельности.

Затем появится окно, в которое нужно ввести ваш ИНН и пароль от личного кабинета налогоплательщика.

Вводим требуемые данные.

Далее требуется ваше подтверждение для отправки заявления на постановку на учет в качестве плательщика НПД.

Затем нужно придумать пароль для защиты информации в приложении и решить, будете ли вы пользоваться входом по отпечатку пальца или сканеру лица (если, конечно, такая функция предусмотрена в вашем телефоне).

В итоге на телефон придет смс, подтверждающее вашу регистрацию в качестве плательщика налога на профдоход. В интерфейсе приложения также будет сформировано сообщение о постановке на учет.

Как видите, регистрация самозанятых через личный кабинет налогоплательщика происходит намного быстрее, не понадобится сканировать паспорт и делать фото лица для подтверждения доступа.

Подводим итоги

- Зарегистрироваться в приложении «Мой налог» можно двумя способами: по паспорту и с помощью ИНН и пароля от ЛКН на сайте ФНС.

- Регистрация в «Мой налог» происходит удаленно, без личного визита в ИФНС.

- Срок постановки на учет в качестве плательщика НПД — до 6 дней, но, как правило, это происходит в течение нескольких часов.

- В приложении «Мой налог» самозанятый может указывать полученный доход, уплачивать налог, формировать чеки для заказчиков.

Содержание

- 1 Налог ру: вход в личный кабинет ФНС

- 2 Что можно сделать с переплатой

- 3 Регистрация личного кабинета в Налог ру

- 4 Как пользоваться приложением «Мой налог»

- 5 Восстановление пароля личного кабинета Налог ру

- 6 По паспорту

- 7 Мобильное приложение Налоговой службы РФ

- 8 Пользование приложением Мой налог для самозанятых

- 9 Горячая линия Налог ру

- 10 Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

- 11 Возможности личного кабинета самозанятых

- 12 Возврат переплаты

- 13 Регистрация без обращения в инспекцию

- 14 Подводим итоги

- 15 КНП Плагин (Кабинет Налогоплательщика)

- 16 Подача декларации 3 НДФЛ через личный кабинет

- 17 Как подключить личный кабинет для ИП

- 18 Регистрация в личном кабинете налоговой

- 19 Регистрация в системе «Мой Налог»

- 20 Что делать, если приложение не работает

Налог ру: вход в личный кабинет ФНС

Люди заходят на сайт налоговой не только, чтобы найти свои ответы на вопросы по налогообложения граждан, но и для того, чтобы сверить оплату за свои объекты налогообложения в личном кабинете ФНС. Раньше нужно было ждать, когда придет почтальон и кинет квитанцию в почтовый ящик, потом идти в ближайший банк и стоять в километровой очереди к окошку операциониста-кассира с платежным поручением. В итоге, на оплату нескольких квитанций уходил почти целый день.

Сейчас оплатить все возможные налоги и пошлины можно самостоятельно, зайдя на официальный сайт налоговой по адресу http://www.nalog.ru/ , выбрать тип кабинета (физическое лицо, индивидуальный предприниматель или юридическое лицо) и ввести свой логин (ваш ИНН) и пароль и далее кнопку «Войти».

Если у вас нет данных для входа в личный кабинет, то тогда пройдите регистрацию на сайте федеральной налоговой службы.

Что можно сделать с переплатой

Согласно п.п. 1, 6 ст. 78 НК РФ, плательщик вправе вернуть лишние средства либо зачесть деньги в уплату другого сбора или перенести на будущий налоговый промежуток. Если переносить деньги на будущий год для уплаты следующей начисленной суммы, то не нужно заполнять 3-НДФЛ. Необходимо просто направить заявку об этом в налоговый орган по месту регистрации.

Также гражданин вправе оформить вычет за лечение, обучение, покупку либо продажу движимой и недвижимой собственности. В этом случае гражданину возвращается часть затраченных средств, в размере 13%. Но перед этим декларация будет на камеральной проверке.

Регистрация личного кабинета в Налог ру

Регистрацию на сайте налоговой службы РФ можно осуществить несколькими способами:

- С помощью учетной записи портала «Госуслуги» (самый популярный и удобный способ регистрации)

- С помощью ЭЦП (необходимо обратиться в аккредитованную компанию для изготовления USB-токена, а также установить на компьютер специальное ПО для работы с ним)

- В любой инспекции ФНС России (это займет у вас 5-10 минут, при себе необходимо иметь только паспорт)

Регистрация с помощью учетной записи ГосУслуг

В первом случае вам необходимо использовать учетную запись с портала ГосУслуг. Она есть у многих жителей РФ. Если у вас еще нет учетной записи, то зайдите на сайт ГосУслуг и пройдите там регистрацию. Регистрация на портале ГосУслуги.ру состоит из нескольких этапов:

Шаг 1. Перейдите на сайт https://www.gosuslugi.ru и нажмите кнопку справа «Зарегистрироваться».

Появится форма регистрации, где необходимо будет указать ваше имя и фамилию, а также номер мобильного телефона и адрес электронной почты.

После нажатия кнопки «Регистрация» на указанный номер мобильного телефона придет SMS с кодом для подтверждения регистрации вами учетной записи.

Шаг 2. Подтвердите свои личные данные. Для этого укажите СНИЛС и паспортные данные. Введенные данные пройдут проверку в пенсионном фонде и в миграционной службе, после чего вам придет ответ на электронную почту с результатом проверки. (Занимает от 2 часов до нескольких суток)

Шаг 3. На этом этапе необходимо подтвердить свою личность удобным для вас способом:

- Личный визит с паспортом в ближайший МФЦ (мультифункциональный центр «Мои документы» и другие)

- Онлайн-подтверждение через интернет-банки Сбербанк Онлайн, Почта банк или Тинькофф (если вы уже являетесь клиентом одного из перечисленных банков)

- Почтой, заказав получение кода идентификации с помощью Почты России (вам придет конверт с кодом идентификации, который необходимо будет ввести на сайте, обычно конверт приходит через 2-3 недели)

На этом регистрация на портале Госуслуги успешно завершена. Вы можете зайти в свой личный кабинет, используя свой номер мобильного и пароль, указанные при регистрации.

Теперь вам осталось использовать полученную учетную запись для регистрации на сайте налоговой службы России.

Для этого зайдите на официальный сайт налоговой по адресу https://www.nalog.ru и нажмите справа на кнопку «Вход/Регистрация с помощью учетной записи портала госуслуг».

Откроется окно, где необходимо будет войти в учетную запись госуслуг с помощью логина и пароля. Логином выступает ваш номер мобильного телефона, e-mail, а также номер СНИЛС, указанный при регистрации учетной записи.

Если данные введены верно, то вы попадете на главную страницу личного кабинета для физических лиц налоговой службы РФ.

Регистрация с помощью ЭЦП

Этот способ более временно-затратный и в плане времени и в плане денег. Создание ЭЦП для входа на сайт налоговой службы обойдется вам в, примерно, 3000 рублей.

Выпуск ЭЦП осуществляют специальные аккредитованные организации. Сам выпуск ЭЦП занимает около 5-10 минут, а вот заполнение заявлений на выпуск минут 15-20.

Помимо самой ЭЦП вам необходимо будет настроить на вашем компьютере специальное программное обеспечение, состоящее из специальных драйверов и программы для работы с ЭЦП «Crypro PRO». Таким образом вы потратите 1-2 дня времени, заплатите сумму около 4500-6000 тысяч (лицензия на программу Crypto Pro стоит денег, поскольку является коммерческой) и вам необходимо будет потратить много времени, чтобы настроить компьютер для работы с ЭЦП. Не каждый сможет это сделать самостоятельно. Данный способ удобен тем, у кого уже есть ЭЦП.

Регистрация в инспекции ФНС

Если вам нужно срочно попасть в личный кабинет налогоплательщика и вам не подходят два выше описанных способа, то рекомендуем воспользоваться этим вариантом. Возьмите с собой паспорт гражданина РФ и отправляйтесь в ближайшее отделение налоговой службы (место прописки значения не имеет). Займите электронную очередь, придя в операционный зал. Дождитесь своего приема сотрудником ФНС и получите логин и пароль для входа в личный кабинет налогоплательщика на сайте nalog.ru.

Как пользоваться приложением «Мой налог»

Приложение является основным инструментом для взаимодействия налогоплательщиков с налоговой службой. Это упрощает процедуру сдачи отчетности. В приложении есть функция формирования чека, а так же предоставляется возможность самостоятельного отслеживания сроков оплаты налогов, и получение новых квитанций.

За пользование приложением плата не взимается, предоставляется абсолютно бесплатно. Если просят плату, значит это мошенники. Скачивать программное обеспечение только с официального сайта, и ни с какого больше, тогда можно быть уверенным в его надежности. Обязательно проверяйте каждую программу антивирусом.

Формирование и отправка чеков клиентам

Для этого нужно будет указать действующий номер телефонаадрес виртуальной почты покупателя. Последующие действия состоят из следующих этапов:

- Указать сумму исходя из того, какая была оказана услуга контрагенту. Все данные должны совпадать с реальными. И конечную сумму нельзя занижать с целью нежелания платить большой налог.

- Выбрать плательщика. Это может быть и индивидуальный предприниматель, юридическое или частное лицо.

- На сумму, указанной в чеке будет начислен определенный размер налога. Все это происходит автоматически, даже самостоятельно не нужно проводить расчеты и готовить отчетность.

В приложении имеются все уведомления, цифры и отчеты для контролирования доходов, начислений и задолженностей по налогам. Подробнее эта функция будет рассмотрена ниже.

Контроль доходов, начислений и задолженностей

Есть возможность отсортировать чеки за любой нужный период. Также в приложении отображается предварительно начисленные суммы за налоги. Самозанятый налогоплательщик может отслеживать чеки в течение календарного месяца, и быть всегда в курсе платежек.

Когда сумма налога будет сформирована, в программе появится уведомление. Задолженность образуется, если субъект не внесет сумму до 25 числа. Об этом тоже сработает напоминание. После истечения отведенного срока оплаты, рассчитывать сумму вместе с начисленной пеней.

Восстановление пароля личного кабинета Налог ру

Если вам не удается войти на сайт федеральной налоговой службы, то рекомендуем вам проверить правильность ввода логина и пароля. Возможно, вы ошиблись буквой или цифрой, или зажата клавиша Caps Lock. Если очередные попытки входа в кабинет не принесли успеха, то рекомендуем воспользоваться функцией восстановления пароля личного кабинета.

Для этого перейдите на страницу входа в личный кабинета на сайте налоговой по адресу https://lkfl.nalog.ru/lk/ и нажмите кнопку «Забыли пароль?»

Откроется страница, где необходимо будет ввести ваш номер ИНН, адрес электронной почты и контрольное слово указанное вами при регистрации на сайте.

Далее нажимаем кнопку «Восстановить пароль». На ваш адрес e-mail придет письмо от налоговой с дальнейшими инструкциями (в письме будет ссылка для восстановления пароля) по восстановлению пароля к личному кабинету.

Будьте внимательный и заполняйте ваши данные не спеша! В случае если вы 3 раза введете данные неверно — возможность восстановить пароль от вашей учетной записи заблокируется на 1 сутки.

И теперь последний шаг — придумайте новый пароль для входа в личный кабинет и сохраните его.

Если вдруг у вас не получается восстановить доступ на сайте — обратитесь лично в ближайшее отделение ФНС. Сотрудники налоговой службы помогут вам восстановить доступ в личный кабинет.

По паспорту

Чтобы иметь возможность оплатить налог на профессиональный доход, необходимо пройти процедуру регистрацию. Для самозанятого гражданина, достаточно иметь под рукой паспорт.

На телефонепланшете должна быть качественная камера, так как нужно будет сканировать фотографии, и сделать селфи с паспортом. Писать заявление вручную не требуется, данные машинально определяются приложением и вносятся в общую базу данных.

Чтобы фотографии документов получились качественными, следует выбирать хорошо освещенное место. На поверхности защитной пленки в паспорте не должно быть бликов, все данные должны хорошо читаться. Следуйте подсказкам на экране мобильного телефонапланшета.

- Указать действующий номер телефона. На него поступит смс-сообщение с содержанием кода, его необходимо будет ввести в соответствующее поле. Использование телефона поможет предотвратить хищение данных злоумышленниками.

- Выбрать регион ведения деятельности. Совсем необязательно, чтобы он совпадал с местом фактического проживания.

- Отсканировать паспортные данные. Документ поднесите к камере телефона, программа автоматически заполнит все поля соответствующей информацией, и вручную ничего прописывать будет не нужно. Но проверить корректность заполненных полей, все же стоит.

- Сфотографироваться на камеру мобильного телефона для сверки фото в программе.

- Подтвердить завершение регистрации.

Заявление автоматически будет отправлено в налоговую службу. Регистрация может пройти моментально, либо этот процесс затянется на одну рабочую неделю, в зависимости от оперативной работы сотрудников ФНС.

Зайдите в личный кабинет, далее – мои налоги, и ознакомьтесь с платежными документами. Так же здесь можно сразу оплатить задолженность по налогам.

Мобильное приложение Налоговой службы РФ

Не все знают, что пользоваться личным кабинетом налогоплательщика ФНС можно не только на официальном сайте, но и с помощью мобильного приложения. Мобильный клиент предоставляется бесплатно и доступен для загрузки владельцам мобильных устройств на базе Android.

Для входа используйте свой логин и пароль от личного кабинета ФНС России или учетную запись портала Госуслуги.ру. Скачать приложение вы можете в магазине приложений Google Play. Для этого запустите его и в строке поиска введите фразу «Налоги ФЛ». Первым в поиске отобразится искомое приложение — отличить его можно по фирменному логотипу налоговой. Для загрузки нажмите на кнопку «Установить» и дождитесь окончания загрузки.

В приложении вашего смартфона появится новый ярлык — это значит, приложение готово к запуску.

Возможности мобильного приложения Налоговой службы РФ:

- получение информации о начисленных и уплаченных налогах

- получение информации о наличии задолженности

- просмотр сведений об объектах имущества и страховых взносов

- просмотр налоговых документов

- просмотр профиля пользователя

- быстрая и простая оплата налогов

Также вы можете скачать официальное приложение налоговой службы РФ по ссылке ниже:

Пользование приложением Мой налог для самозанятых

Сразу отметим, что весь функционал доступен именно в мобильном приложении (сайт – «запасной вариант»), поэтому рассматривать будем именно версию для смартфонов.

Как формируется чек в приложении Мой налог?

- Заходите в программу.

- Жмете на «Новая продажа» на главной странице.

Указываете цену, наименование (здесь жестких требований нет, главное – чтобы было понятно, что вы продали/сделали), дату (обратите внимание – можно указывать уже прошедшую дату), кому оказываете услугу. Если речь о юридическом лице – нужно его ИНН и название.</li>

Жмете «Выдать чек».</li>На следующей странице перед вами встает выбор – завершить регистрацию чека или отменить его. В первом случае жмете «Отправить покупателю», во втором – «Аннулировать».</li></ol>

Кстати, если нужно отменить операцию после того, как она финализирована, выберите ее в «Истории операций» (внизу на главном экране) и отмените.

</span></span></span>

Контроль доходов и налоговых начислений

С налоговыми начислениями все просто – узнать, сколько придется заплатить в следующем месяце, можно на главном экране, в разделе «Предварительный налог».

Если хотите посмотреть, сколько нужно заплатить сейчас (налог за прошлый месяц), перейдите во вкладку «Операции» внизу – откроется окно оплаты, по центру будет сумма к оплате. Внизу будут показаны все продажи – так вы можете контролировать свои доходы.

Справка о доходах и регистрации самозанятого

Обе справки можно получить в «Настройках».

Для справки о самозанятости:

- Нажмите на «Справка о постановке».

- Нажмите на «Отправить», отправьте туда, куда нужно.

Справка о доходах:

- Жмем на одноименный пункт.

- Указываем адрес получателя, выбираем период.

- Жмем «Сформировать».

- Справка приходит на указанный электронный адрес.

Снятие самозанятого лица с налогового учёта

Еще одно отличное свойство этой системы налогов – сняться с учета так же просто, как и зарегистрироваться. Перейдите в настройки, внизу нажмите на большую оранжевую кнопку, затем подтвердите операцию.

После этого основной экран будет выглядеть так:

Если хотите обратно стать на учет – нажмите на красный текст.

Как оплатить налог?

В «Операциях» нажмите на сумму задолженности. Откроется окно оплаты.

Проще всего оплатить налог карточкой – вводите ее данные, подтверждаете транзакцию. При желании можно создать квитанцию и уплатить налог по реквизитам.

</span></span></span>

Горячая линия Налог ру

В случае, если вас интересует какая-либо информации, связанная с услугами федеральной налоговой службы, то вы можете обратиться по телефону горячей линии ФНС по номеру 8-800-222-2222. Звонок по России бесплатный. Используйте данный номер контактного центра ФНС для решения общих вопросов или получения справок.

Также у налоговой существует специальный телефон доверия, по которому вы можете анонимно сообщить о фактах коррупции или взятках и прочих грубых нарушениях работы налоговой службы. Звонки по данному номеру принимаются круглосуточно.

Телефон службы доверия налоговой центрального аппарата ФНС России +7 (495) 913-00-70

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Заранее отметим одну важную деталь: личный кабинет самозанятого могут регистрировать не только граждане России, но и граждане Армении, Беларуси, Киргизии и Казахстана. Гражданам России доступны 2 метода регистрации (личный кабинет физлица и паспорт), граждане соседних стран могут регистрироваться только по личному кабинету.

Через личный кабинет физического лица

В ФНС (на сайте nalog.ru) любое физическое лицо может создать личный кабинет, в котором отражаются налоги, прибыль и другая информация (в том числе ИНН). Этот ЛК можно использовать для регистрации в качестве самозанятого.

Что делать:

- Заходим на lknpd.nalog.ru

- Жмем на «Зарегистрироваться».

Жмем «Далее».</li>Ставим 2 галочки, жмем «Согласен», еще раз «Согласен» (если вы принимаете документы и предупреждения, конечно).</li>Вводим ИНН и пароль.</li>

(если регистрируетесь через мобильное приложение) Придумываем пин-код.</li>Готово.</li></ol>

Получить доступ к личному кабинету физлица можно либо в налоговой, либо в Госуслугах (при наличии подтвержденного аккаунта).

По паспорту

Зарегистрироваться по паспорту можно только в мобильном приложении (где скачать – укажем в соответствующем разделе). Что делать:

- Запускаете приложение.

- Вводите номер телефона, получаете СМС с одноразовым кодом, вводите код.

- Выбираете регион.

- Далее в приложении откроется камера. Вам нужно будет поместить в прямоугольник разворот паспорта и нажать на кнопку «Распознать». Когда программа распознает информацию, вас перенаправит на экран с вашими паспортными данными. Внимательно проверьте написанное. Если все правильно – Жмите «Подтвердить». Если нет – распознайте еще раз. Качество распознания зависит от вашей камеры – если ничего не получается, протрите ее стекло.

На следующем экране тоже камера, но вместо прямоугольника – овал. Вам нужно поместить в этот овал свое лицо и сделать фото.</li>

Наконец, завершающий этап. На финальном экране будет ваше фото, Ф.И.О. и ИНН. Если вы по каким-то причинам передумали – нажмите на «Отказаться от постановки на учет». Если хотите закончить регистрацию – нажмите на «Подтверждаю».</li></ol>

Возможности личного кабинета самозанятых

Веб-кабинет налогоплательщика, применяющего специальный налоговый режим, позволяет авторизованным пользователям:

- отслеживать статистику и показатели выручки в качестве самозанятого;

- просматривать начисленные и оплаченные платежи;

- оплатить задолженность по профессиональному налогу, в том числе закрепить банковскую карту и оформить автоплатеж;

- корректировать персональные сведения, привязанные к личному кабинету;

- подавать декларации и заявки на получение справок.

Пользователям, которые решили стать самозанятыми и официально зарегистрироваться в налоговой службе для постановки на учет, достаточно создать учетную запись на официальном сайте ФНС.

Возврат переплаты

Для обнаружения денег, которые уплачены сверх суммы, нужно войти во вкладку Мои налоги. Здесь плательщик увидит, что в личном кабинете налоговой появилась сумма во вкладке переплата. Вкладка находится над информацией о прибыли владельца интерактивного кабинета. Чтобы уточнить, готова ли сумма к компенсации, нужно нажать непосредственно на эту переплату. Если открылось окно, где внизу строки активна кнопка «Распорядиться», то можно оформлять возврат средств.

Вкладка «Распорядиться переплатой» позволяет быстро оформить средства к возврату. Для возмещения лишних средств нужно:

- Нажать на кнопку Жизненные ситуации и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

- В открывшейся вкладке заполняем реквизиты: БИК банка, в котором открыт счёт и которому принадлежит карточка, полное название банка, номер счета. Если введен БИК, то программа автоматически укажет полное наименование банка. Затем нажать на кнопку «Подтвердить».

- В новом окне проверить правильность сведений: наименование ИФНС, код, ОКТМО, сумму, БИК банка, номер счёта. Затем сохранить заявку в формате .pdf нажатием на одноименную кнопку справа от этого блока.

- Ввести пароль электронной подписи в нижней строке и нажать Отправить заявление.

Теперь на экране появится уведомление о том, что заявка отправлена.

Регистрация без обращения в инспекцию

Есть несколько удобных способов для прохождения регистрации. Но для их использования понадобится паспорт. В остальном действия простые, и не возникнет никаких сложностей. Приступим к ознакомлению с предлагаемыми вариантами.

С мобильного устройства

В этом случае личный кабинет создается в автоматическом режиме, дополнительно останется проверить корректность внесенных данных, система тоже иного ошибается. И при необходимости, заполнить дополнительные поля.

Вручную ничего прописывать не придется, кроме того, если захотите добавить какую-то новую информацию. По завершению этого процесса, гражданину нужно будет сфотографироваться, и на этом процедуру регистрации можно считать завершенной.

Через личный кабинет налогоплательщика

Регистрация доступна с любого устройства. В этом случае паспорт не требуется, нужно будет ввести пароль и идентификационный номер налогоплательщика. Пароль будет использоваться тот, что вводили при входе в личный кабинет на сайте nalog.

После выполнения успешной авторизации, физическое лицо может приступить к пользованию функционалом.

Как получить доступ к кабинету налогоплательщика:

- Указать актуальный номер телефона на него поступит код, который нужно будет ввести в соответствующее поле.

- Выбрать регион фактического нахождения.

- Ввести данные для входа. Указать необходимо ИНН.

- Придумать пин-код. Также можно настроить вход по отпечатку пальца, в зависимости от встроенных функций мобильного устройства.

Все данные для входа рекомендуется записывать, чтобы не потерять доступ к личному кабинету.

Подводим итоги

- Полученный от профессиональной деятельности доход самозанятый самостоятельно вносит в приложение «Мой налог».

- При внесении дохода необходимо указать от кого он получен, за какую услугу, в какой сумме.

- Если средства поступили от организации или ИП дополнительно потребуется внести ИНН клиента и его название (ФИО ИП).

- Если данные внесены ошибочно сформированный чек можно аннулировать.

Член Российского союза аудиторов Людмила Ганичева сделала вместе с нами онлайн-курс «ИП и самозанятые: налоги, отчетность, проверки».

Курс сейчас со скидкой в 50 % стоит всего 1500 руб.

Этот курс для:

- тех, кто планирует становиться ИП или самозанятым;

- начинающих бухгалтеров;

- директоров, которые хотят разбираться в работе с ИП и самозанятыми.

КНП Плагин (Кабинет Налогоплательщика)

КНП плагин — приложение для работы с порталом Кабинет Налогоплательщика РК в современных браузерах (без поддержки Java), используется с 2017 года. Содержит Java в своем дистрибутиве.

30.03.2020 Кабинет Налогоплательщика перешел на использование модуля КНП в программе NCALayer. Для работы с порталом КНП используйте программу NCALayer (перейти)

Без установленного и работающего плагина КНП, вход на портал Кабинет налогоплательщика выполнить не удастся.

Скачать плагин КНП

Программа распространяется бесплатно, скачать последнюю версию можно на официальном сайте по ссылкам ниже:

- Плагин КНП для Windows x64 — загрузить (с официального сайта);

- Плагин КНП для Windows x32 — загрузить (с официального сайта).

Даже если официальный сайт Кабинет налогоплательщика Казахстана не работает, вы все равно можете попробовать загрузить плагин КНП с ссылок указанных выше!

Если вдруг скачать программу с официального сайта по ссылкам выше не получается, скачайте КНП Плагин с хранилища файлов MHelp.kz, по альтернативным ссылкам:

- Скачать Плагин КНП для Windows x64, x32 (Google Drive)

- Скачать Плагин КНП для Windows x64, x32 (Яндекс диск)

В некоторых случаях во время автоматической установки приложения возникают ошибки, поэтому у нас есть портативные версии плагина (требующие ручной «установки» из папки bin)

- Плагин КНП для Windows x64 (в архиве);

- Плагин КНП для Windows x32 (в архиве).

Если у вас возникают сомнения в разрядности вашей операционной системы, посмотрите статью — Какой Windows установлен на компьютере или просто скачайте и попробуйте установить дистрибутив программы другой разрядности.

Установить

Выберите автономный установщик программы необходимой разрядности (x32 или x64) из предыдущего пункта, появится диалоговое окно загрузки файла.

Выберите местонахождения папки (cохраните файл в определенном месте на вашем компьютере, например, на рабочем столе), затем нажмите кнопку «Сохранить».

Рекомендуем закрыть все приложения (в том числе браузер).

Чтобы запустить процесс установки:

- Двойным щелчком откройте сохраненный файл. Согласитесь с разрешением на внесение изменение на компьютере, нажав «Да».

- Выберите язык установки приложения, нажмите ОК (выбор языка отвечает только за установку приложения, язык самого приложения указывается после установки, в Настройках приложения).

- В окне установка KNP Plugin нажмите Далее.В появившемся окне вы можете изменить папку установки приложения, ничего не меняем и нажимаем Далее.(Изменяйте путь папки установки только в том случае, если понимаете для чего вы это делаете).Если Плагин КНП уже был когда-то установлен на данном компьютере, появится следующее предупреждение, нажимаем «Да» в этом окне.

- Все доступные настройки указаны, нажмите Установить, для начала процесса установки приложения.

- Если на компьютере не возникло никаких проблем, появляется следующее окно завершения установки в котором нажимаем кнопку «Завершить».

И если все прошло успешно, в правой нижней области рабочего стола (область: трей) появится следующий значок.

На этом процесс установки приложения успешно завешен и КНП плагин успешно запущен.

Ошибка: Не удалось обнаружить плагин КНП

Распространенная ошибка Не удалось обнаружить плагин КНП, при установленном и запущенном плагине КНП.

Известны несколько причин возникновения данной ошибки:

- Устаревшая версия приложения;

- Блокировка доступа к сети;

- Отсутствие корневого сетрификата;

Удалить плагин КНП

Для удаления приложения нажмите сочетание клавиш Windows+R.В открывшемся окне Выполнить, введите команду appwiz.cpl и нажмите клавишу Enter.

В открывшемся окне Программы и компоненты выделите в списке программ KNP Plugin, в верхней части окна нажмите активную кнопку Удалить и подтвердите деинсталляцию приложения нажав кнопку Да.

Дождитесь окончания процесса удаления программы и нажмите ОК в информационном сообщении.

Дополнительно, проверьте наличие папки KNP Plugin в папках Program Files и Program Files (x86), если она там имеется, удалите её тоже. КНП плагин успешно удален с вашего компьютера.

Подача декларации 3 НДФЛ через личный кабинет

Чтобы подать налоговую декларацию физического лица онлайн нужно сделать следующее:

- В меню личного кабинета налогоплательщика выберите пункт «Жизненные ситуации» и на открывшейся странице нажмите на пункт «Подать декларацию 3-НДФЛ».

- В нижней части страницы нажмите на кнопку «Отправить декларацию, заполненную в программе».

- Нажмите на кнопку «Выбрать файл» и выберите файл xml, который был сформирован в первой части этой статьи. Нажмите кнопку «ОК».

- На следующем экране нажмите на кнопку «Сформировать файл для отправки».

- На очередном шаге Вы попадете на страницу «Отправка декларации в электронном виде». Здесь нужно загрузить все отсканированные копии документов. Для этого перейдите в нижнюю часть страницы и нажмите на кнопку «Добавить документ».

- После этого откроется новое окно, в котором можно загрузить один документ.

В данном окне:

- Выберите файл для загрузки (копию одного из документов).

- Введите осмысленный комментарий к документу (например, «справка 2-НДФЛ» или «договор купли-продажи автомобиля (покупка) стр. 1»).

- Нажмите на кнопку «Сохранить».

Данную операцию нужно повторить для всех документов, которые Вы прикладываете к декларации.

- В нижней части страницы нужно ввести пароль для доступа к сертификату и нажать на кнопку «Подписать и отправить».

- После этого появится последнее всплывающее окно, в котором нужно подтвердить отправку декларации.

- Дождитесь завершения отправки декларации.

На этом процедура отправки декларации в налоговую через Интернет завершена. Если заранее подготовить все необходимые документы, то на отправку декларации уйдет 15-20 минут. Так что рекомендую подавать декларации 3-НДФЛ через Интернет. Это действительно быстро и бесплатно.

Как подключить личный кабинет для ИП

Учетная запись в налоговой для ИП – это виртуальный офис для малого бизнеса, который упрощает взаимодействие с налоговой инспекцией. ЛК ИП отличается по функциональности от ЛК физлиц. Здесь зарегистрированный пользователь может удаленно следить за начисленными налогами на доход, выбирать лично налоговую ставку для своего бизнеса, получать и отправлять сообщения в инспекцию. Простой и понятный сервис экономит время предпринимателя, для выписок и справок не придется ходить в ИФНС, большую часть документов можно получать и отправлять онлайн.

Для удобного использования интерфейс в кабинете можно поменять, переставлять местами блоки, максимально подстраивать сервис под себя. Есть два способа, как зарегистрировать личный кабинет для индивидуального предпринимателя:

- Через логин и пароль к кабинету физлица. Если пользователь уже создал запись для физического лица, данные для входа в нее можно использовать и для кабинета ИП. После того как учетная запись откроется нужно будет ввести дополнительные данные ОГРНИП. Возможности у такого кабинета ограничены, пользователь может просматривать информацию, запрашивать выписки и отчеты. Чтобы отправлять документы в инспекцию онлайн, нужен КСКПЭП (Квалифицированный сертификат ключа проверки электронной подписи).

- Через КСКПЭП. Сертификат – это электронный или бумажный документ, который подтверждает право собственности на ключ конкретного человека. Получить его можно в Удостоверяющих аккредитованных центрах. Выдача КСКПЭП происходит так же, как и получение электронной подписи. Стоимость сертификата для индивидуального предпринимателя – 1500 рублей. Чтобы зарегистрировать кабинет ИП, носитель подписи нужно подключить к компьютеру и следовать инструкции на сайте.

Вход ИП

Кабинеты для физического лица и для ИП интегрированы, пользователь может с одной учетной записи перейти к другой. Весь функционал сайта будет доступен тем, кто регистрировался через КСКПЭП.

Регистрация в личном кабинете налоговой

Для удобства пользователей, при регистрации ЛК в системе налоговой службы предусмотрено сразу несколько способов получения данных для учетной записи. Причем 2 из них требуют посещения специальных организаций. А вот возможности прямой регистрации с сайта ФНС нет. Так как это снижает уровень безопасности личного кабинета.

Для регистрации в системе нужно выбрать один из вариантов:

- Посредствам посещения местной налоговой инспекции;

- Путем получения электронного ключа в центрах аккредитованных Минкомсвязи;

- С помощью уже имеющейся учетной записи для портала Госуслуг.

Как показывает практика, наиболее популярный вариант последний, ведь для получения доступа к новому кабинету не нужно посещать никакие организации.

С помощью ЭЦП

Этот способ регистрации является самым надежный, но и в то же время самым затратным финансово и по времени. Для получения электронной цифровой подписи для входа в учетную запись ФНС необходимо обратиться в одну из аккредитованных Министерством связи организаций, которые уполномочены создавать уникальные электронные ключи. Клиенту нужно будет подать заявку на создание ЭЦП, заполнив специальное заявление, и дождаться его записи. Хранить ключ можно на диске, флешке или смарт-карте.

Помимо самого ключа, на ПК нужно будет установить специально ПО, поддерживающее работу электронных ключей. Одним из лучших является CryptoPro. Однако покупка лицензионной версии программы может обойтись в круглую сумму (до 5 тыс. рублей).

Через Госуслуги

Второй вариант будет удобным для большинства пользователей уже оформивших учетную запись для сайта Госуслуг. В начале переходим на сайт https://lkfl2.nalog.ru/lkfl/login и кликаем на нужную ссылку (вход через ЕСИА). Затем перемещаемся на отдельную страницу для ввода данных от зарегистрированного портала.

Введя персональные данные, вы подтвердите вход в личный кабинет Госуслуг, и объедините имеющуюся персональную страницу с личным кабинетом ФНС. В дальнейшем, при каждом входе с использованием ЕСИА система будет запрашивать идентификацию на этом сайте и перенаправлять в ЛК налогоплательщика.

Если вы еще не зарегистрированы в Госуслугах, то процесс получения доступа может занять до 3 недель. Так как нужно подать заявление, внести все свои данные, зарегистрировать заявку в отделении МФЦ Мои документы, и только после этого будет оформлен пароль для входа в систему.

В инспекции ФНС

Последний способ самый простой, особенно если первые 2 вам не подошли. Заинтересованному гражданину нужно взять свой паспорт и отправиться в любое удобное отделение ФНС (место регистрации при этом не важно). Придя в организацию нужно занять очередь к консультанту. А при общении с сотрудником налоговой сообщить, что вы хотите получить персональные данные для доступа в личный кабинет ФНС. Уполномоченный сотрудник осуществит регистрацию плательщика в системе с помощью ИНН и предоставит пароль для созданной личной страницы.

Регистрация в системе «Мой Налог»

Физическое лицо может зарегистрироваться самозанятым, если зарабатывает до 2,4 млн. рублей самостоятельно на собственном деле, при этом не привлекает наемных работников и не имеет официального работодателя. Примером соответствующей деятельности можно привести:

- посуточная или долгосрочная сдача квартиры, жилого дома;

- предоставление услуг на дому – в сфере красоты, ремонта, рукоделия или кулинарии, разведение питомцев и прочее;

- удаленная работа через специализированные онлайн биржи;

- междугородние перевозки;

- помощью в организации мероприятий – детские праздники, интеллектуальные игры, создание фото- и видеоконтента;

- консультации и ведение бухгалтерского учета сторонней организации.

Для прохождения регистрации в качестве плательщика налога НДП в личном кабинете российской налоговой службы:

- Откройте портал Мой налог» официального сайта ФНС.

- Перейдите по ссылке «Зарегистрироваться» и нажмите «Далее».

- Подтвердите согласие с правилами пользования приложением для самозанятых.

- Ознакомьтесь с предупреждением, кликните Согласен.

- Укажите действительное значение ИНН, придумайте пароль от профиля – «Далее».

Значительно упрощена процедура регистрации в мобильном приложении интернет ресурса, поскольку сервис автоматически внесет необходимую информацию путем сканирования документа. Достаточно навести камеру на ИНН и дождаться распознавания данных.

Восстановление доступа

Непосредственно на портале личного кабинета самозанятого гражданина отсутствует возможность восстановления доступа. Для сброса пароля необходимо перейти на основную страницу физического лица, зарегистрированного в ФНС. Чтобы обновить параметры авторизации пройдите следующие шаги:

- Откройте следующую ссылку lkfl2.nalog.ru/lkfl/login.

- Найдите пункт «Забыли пароль».

- Укажите ИНН, электронную почту и контрольное слово, привязанные к личному кабинету физлица.

- Подтвердите действие кликом «Восстановить пароль». Инструкция по дальнейшим действиям поступит на электронный адрес.

Что делать, если приложение не работает

Большинство моих коллег по цеху, которые стали самозанятыми или перешли на НПД с других налоговых режимов, отмечают корректность работы приложения. На мой смартфон — Huawei Prime Y6 — мобильное приложение «Мой налог» тоже встало ровно, работает без нареканий и глюков больше двух недель. Однако без ложки дегтя все же не обошлось.

При регистрации мне не удалось с первого раза нормально отсканировать паспорт. Пришлось делать это трижды, прежде чем в системе отобразились корректные данные. Описание такой же проблемы встречала в отзывах о приложении «Мой налог» на Google Play. Но ошибки при сканировании документов и идентификации личности по фото — это не единственное слабое место продукта.

После январского обновления появилась куча уязвимостей, которые, как пишут разработчики, сейчас стараются в спешном порядке исправить.

Вот список популярных глюков:

- выдает ошибку «неверный код ОКТМО» при выборе регионов, которые были подключены к программе в 2020 году;

- не приходят SMS с кодом подтверждения номера телефона;

- не получается сформировать справку о постановке на учет и справку о доходах;

- приложение виснет или закрывается на версиях Android до 4.4.4;

- не получается оплатить пеню;

- не приходят уведомления о необходимости уплаты налога;

- в приложении не отображаются данные об уплаченных через банки налогах (с привязанной карты).

У разработчиков на все один ответ: пишите о возникших проблемах в техподдержку через раздел «Настройки — Обратиться в техподдержку» в самом приложении или в веб-кабинете.

Вы можете помочь разработчикам сделать приложение для самозанятых «Мой налог» лучше. Если вам не хватает каких-либо функций или у вас есть предложения, примите участие в развитии проекта, обратившись через форму на этой странице сайта ФНС. Показала на скриншоте, куда жать ?

Читайте также: 10 лучших конструкторов видео

Используемые источники:

- https://cabinet-bank.ru/nalog-ru/

- https://moy-kabinet.ru/nalog-ru

- https://o-nalog.ru/kabinet-nalogoplatelshhika-npd-moj-nalog

- https://www.sravni.ru/enciklopediya/info/lichnyj-kabinet-samozanjatogo/

- https://lichnyj-kabinet-banka.ru/moy-nalog-dlya-samozanyatyh-lichnyy-kabinet/

- https://www.klerk.ru/buh/articles/494801/

- https://postium.ru/kak-skachat-i-polzovatsya-prilozheniem-moj-nalog-dlya-samozanyatyx/