Зачем указывать рабочий телефон при оформлении кредита?

Но для оформления заявки потребуется указать ещё два телефона: Рабочий или служебный. По этому номеру должен быть ваш коллега или начальник. Он может ответить на вопросы о зарплате, стаже, рабочих обязанностях.

Банк может звонить вам на работу на совершенно правомерных основаниях, так как при подаче заявки на кредит вы соглашаетесь на сбор и обработку своих персональных данных. Никто не желает вам зла, организация лишь хочет удостовериться, что вы надежный плательщик. Однако не стоит непременно с тревогой ожидать звонка начальнику или бухгалтеру.

- Что будет если обмануть банк с местом работы?

- Как сделать так чтобы банк одобрил кредит?

- Что учитывается при выдаче кредита?

- Как проверить вероятность одобрения кредита?

- Как банки проверяют место работы?

- Можно ли оформить кредит по слову да?

- Кому не дают кредит?

- Что будет если соврать при оформлении кредита?

- Какие могут быть причины отказа в кредите?

- Зачем банки звонят на работу?

- Можно ли взять деньги в кредит без работы?

- Какие справки с работы нужны для кредита?

- Где точно дадут кредит?

- Какой кредит дадут при зарплате 30000?

- Что снижает кредитный рейтинг?

- Как банк решает давать кредит или нет?

- Можно ли обнулить кредит?

- Где взять 2 миллиона без кредита?

- Какой банк не проверяет кредитную историю?

- Какие банки не отказывают в кредитах?

- Почему банки отказывают в кредите 2022?

- Почему банки отказывают в выдаче кредита?

- Какие вопросы задают при звонке из банка?

- Как банки определяют платежеспособность?

- Как взять кредит с низким кредитным рейтингом?

- Что может влиять на кредитную историю?

- Можно ли взять второй кредит если первый не погашен?

- Что делать если звонят и говорят что одобрена кредитная карта?

- Кто принимает решение о выдаче кредита?

- Где можно взять миллион в долг?

- Почему банки отказывают в кредите с хорошей кредитной историей?

- Сколько раз можно подать заявку на кредит?

- Как банк может проверить официальное трудоустройство?

- Можно ли взять кредит в Сбербанке без работы?

- Сколько времени человек находится в черном списке банка?

- Что делать если сотрудник банка обманул?

- Что делать если вас обманули в банке?

- Как получить кредит если ты не работаешь?

Что будет если обмануть банк с местом работы?

Минимальное наказание за обман банка — 120 тысяч рублей или ограничение свободы — подписка о невыезде. За мошенничество можно получить и реальный срок от двух до десяти лет в тюрьме.

Как сделать так чтобы банк одобрил кредит?

Для того, чтобы повысить шанс на получение кредита, необходимо: иметь безупречную кредитную историю; доказать специалистам банка платежеспособность и наличие постоянного серьезного источника дохода, а лучше нескольких; оформить обеспечение по кредиту в виде ликвидного залога или нескольких договоров поручительства.

Что учитывается при выдаче кредита?

Главные критерии: платежеспособность, надежность клиента. Первоначально проверке подлежит подлинность документов, наличие рабочего места, ценного имущества (недвижимость, автомобиль). Проверяется кредитная история за все время, особо тщательному анализу подлежит список выплат по кредитам в последние годы.

Как проверить вероятность одобрения кредита?

Чтобы узнать свой ПКР, вам нужно: завести личный кабинет на сайте НБКИ; авторизоваться через Госуслуги; отправить заявку онлайн.При расчете ПКР учитывается:

- как часто заемщик брал кредиты;

- насколько ответственно выполнял свои обязательства перед кредиторами;

- степень кредитной нагрузки заемщика.

Как банки проверяют место работы?

Многие кредиторы принимают электронную выписку со счета в ПФР на портале Госуслуг, там тоже отражается вся необходимая кредитору информация. Так банки проверяют и официальное трудоустройство, параллельно могут попросить предоставить копию трудовой.

Можно ли оформить кредит по слову да?

Полиция рекомендует гражданам не отвечать на звонки с незнакомых номеров словом «да». Дело в том, что мошенники могут собирать голосовые данные людей, чтобы потом использовать в незаконных банковских операциях, — сообщает АГН «Москва».

Кому не дают кредит?

Наиболее известные причины отказа в банковском кредите — нехватка у заемщика доходов для обслуживания кредита, недостаточность залогового обеспечения, несоответствие заявленной и реальной целей кредита, плохая кредитная история компании и т. п. Но кроме них могут быть и другие, гораздо менее очевидные.

Что будет если соврать при оформлении кредита?

Мошенничество с банковскими кредитами

Если заемщик берет деньги в кредит, предоставив банку ложные или недостоверные сведения, при этом он заведомо не собирается возвращать эти деньги, то его могут привлечь к уголовной ответственности по ст. 159.1 УК РФ. Это специальная статья о мошенничестве в сфере кредитования.

Какие могут быть причины отказа в кредите?

Почему могут отказать в кредите

Вот причины, по которым чаще всего не дают кредит: плохая кредитная история или ошибки в истории выплат по кредитам; небольшой доход в месяц; у клиента уже есть действующий кредит наличными в нашем банке.

Зачем банки звонят на работу?

Банки обращаются к работодателю чаще всего тогда, когда решают вопрос о кредите сотруднику. Они интересуются стажем его работы в компании, должностью и заработной платой. Эти сведения относятся к персональным данным (письмо Роскомнадзора от 07.02.2014 № 08КМ-3681).

Можно ли взять деньги в кредит без работы?

Если у вас возникла потребность взять в долг крупную сумму, но в тоже время нет знакомых, которые смогли бы вам помочь, то единственным выходом остается оформление кредита в банке. Причем неофициальное трудоустройство не является поводом для разочарования. Вы сможете получить кредит без официальной работы.

Какие справки с работы нужны для кредита?

Документы для получения потребительского кредита:

- Справка о доходе по форме 2-НДФЛ или по форме банка, подписанная руководителем организации и заверенная печатью.

- Выписка с зарплатной карты.

- Заверенная копия трудовой книжки либо иные документы, подтверждающие трудоустройство.

- Водительское удостоверение.

Где точно дадут кредит?

Какие банки дают кредит без проблем:

- Локо-Банк — На любые цели — от 5.5%

- Московский Кредитный Банк — На любые цели — от 14.2%

- СберБанк — На любые цели — от 17.9%

- Совкомбанк — Прайм Выгодный — от 6.9%

- СберБанк — Рефинансирование — от 5.5%

Какой кредит дадут при зарплате 30000?

Упрощенно, при зарплате 35 000 руб. заемщик может рассчитывать на максимальную сумму кредита в 210 000 руб. на 12 месяцев.

Что снижает кредитный рейтинг?

Как узнать, почему падает кредитный рейтинг?:

- Изменились критерии оценки заемщика в бюро.

- В кредитную историю закралась ошибка.

- Имеются неучтенные заемщиком долги по налогам, штрафам, коммунальным платежам.

- Приставы возбудили исполнительное производство, и информация об этом попала в БКИ.

Как банк решает давать кредит или нет?

Скоринг — это система оценки заемщика, с помощью которой банки и крупные микрофинансовые организации (МФО) могут предсказать, насколько аккуратно человек будет выплачивать кредит. В основе прогноза лежат математические расчеты и статистика.

Можно ли обнулить кредит?

Что представляет собой обнуление кредитов

Должник может избавиться от своих обязательств, но при условии, что докажет свою неплатежеспособность. Безусловное прощение долгов предусмотрено только в налоговой сфере. Государство списывает безнадежную задолженность, возникшую по налогам и пени и по страховым взносам.

Где взять 2 миллиона без кредита?

Кредит 2000000 без залога

|

Банк |

Сумма |

Ставка |

|---|---|---|

|

Альфа-Банк |

До 3 млн руб. |

От 5,5% |

|

Почта Банк |

До 6 млн руб. |

От 5,5% |

|

Тинькофф банк |

До 2 млн руб. |

От 7, 9% |

|

Совкомбанк |

До 5 млн руб. |

6,9% |

Какой банк не проверяет кредитную историю?

Кредиты без кредитной истории онлайн — ТОП 10 банков в 2022 году

|

Банк |

Ставка |

Срок |

|---|---|---|

|

СберБанк |

3% |

до 16 лет 3 мес. |

|

Альфа-Банк |

от 4% |

до 10 лет |

|

ВТБ |

от 4.4% |

до 7 лет |

|

Азиатско-Тихоокеанский Банк |

от 4.4% |

до 5 лет |

Какие банки не отказывают в кредитах?

Кредиты без отказа — ТОП 10 банков в 2022 году

|

Банк |

Ставка |

Сумма |

|---|---|---|

|

ОТП Банк |

от 5.9% |

15 000 — 600 000 ₽ |

|

Ренессанс Кредит |

от 6% |

50 000 — 1 500 000 ₽ |

|

Совкомбанк |

6.9% |

300 000 — 5 000 000 ₽ |

|

Райффайзен Банк |

от 6.99% |

30 000 — 1 000 000 ₽ |

Почему банки отказывают в кредите 2022?

Почему банки стали чаще отказывать в потребительских кредитах? По данным агентства «Эквифакс», в марте 2022 года банки отказали 75% желающим получить кредит. 27 мая ЦБ понизил ставку с 14% до 11%, регулятор объяснил это замедлением инфляции, ростом депозитов и снижением экономических рисков.

Почему банки отказывают в выдаче кредита?

Банки могут отказать в выдаче кредита без объяснения причины, но глобально их три. Самая распространенная причина — это кредитная история. Если КИ плохая или нулевая, есть частые и длительные просрочки, сведения о процедуре банкротства, заемщику могут отказать в выдаче.

Какие вопросы задают при звонке из банка?

Вопросы, которые задает банк и служба безопасности:

- Трудоустроены ли вы официально?

- Есть ли у вас дополнительные источники дохода?

- Имеются ли открытые кредиты?

- Какое у вас семейное положение?

- Откуда у вас сумма на первый взнос?

- Собираетесь ли вы в ближайшем будущем менять работу?

Как банки определяют платежеспособность?

Платежеспособность заемщика (Р) может определяться по формуле: D х К х F, где D — ежемесячный доход уже после уплаты налогов, F — срок кредита в месяцах, а К — поправочный коэффициент (если D меньше $500, то К равен 0,3; если D более $500, но менее $1000, то К равен 0,4; если D больше $1000, но менее $2000, то К равен

Как взять кредит с низким кредитным рейтингом?

Как повысить шансы на получение кредита с плохой КИ

Привлечь в качестве поручителя благонадежного человека с высоким доходом и положительной КИ Предоставить высоколиквидное ценное имущество в залог (автомобиль или недвижимость) Оформить кредит совместно с созаемщиком, который полностью соответствует требованиям банка

Что может влиять на кредитную историю?

Что такое кредитная история

Повлиять на КИ могут неоплаченные штрафы за нарушение ПДД, задолженности по алиментам, квартплате или платежам ЖКХ, невыплаченные налоги, а также любые другие долги. Кредитная история — это важный показатель благонадежности заемщика, но влиять она может не только на выдачу займов.

Можно ли взять второй кредит если первый не погашен?

Более высока вероятность одобрения в случаях, когда второй кредит испрашивается на цели, отличные от первого (например, покупка автомобиля и проведение ремонта). Крайне низка вероятность одобрения 2-го кредита, если целью его получения является желание погасить первый.

Что делать если звонят и говорят что одобрена кредитная карта?

Если звонок поступил с официального телефона (особенно, после того, как вы действительно подавали заявку), то тут все просто — нужно отправиться в ближайшее отделение за своим кредитом.

Кто принимает решение о выдаче кредита?

Кредитный комитет — постоянно действующий коллегиальный орган банка, ответственный за принятие окончательного решения об одобрении или отказе в выдаче кредита заемщику и утверждающий условия кредитования для него.

Где можно взять миллион в долг?

Кредиты на 1000000 рублей

|

Банк |

Сумма |

Срок |

|---|---|---|

|

Газпромбанк |

300 000 — 3 000 000 ₽ |

13 — 84 мес. |

|

Совкомбанк |

300 000 — 5 000 000 ₽ |

12 — 60 мес. |

|

Московский Кредитный Банк |

50 000 — 5 000 000 ₽ |

6 — 180 мес. |

|

Московский Индустриальный Банк |

50 000 — 3 000 000 ₽ |

13 — 84 мес. |

Почему банки отказывают в кредите с хорошей кредитной историей?

Недостоверная информация в кредитной истории

Заемщики, исправно выплачивающие кредиты и не допускающие просрочек полагают, что их кредитная история (КИ) идеальна. Однако, иногда банки не вовремя передают сведения в бюро кредитных историй (далее — БКИ) или вовсе допускают ошибки.

Сколько раз можно подать заявку на кредит?

Запрашивать кредит теоретически можно бесконечное количество раз — никаких ограничений здесь нет. Но при этом важно понимать, что чем чаще заемщик пытается взять кредит, тем меньше становятся его шансы на получение.

Как банк может проверить официальное трудоустройство?

Многие кредиторы принимают электронную выписку со счета в ПФР на портале Госуслуг, там тоже отражается вся необходимая кредитору информация. Так банки проверяют и официальное трудоустройство, параллельно могут попросить предоставить копию трудовой.

Можно ли взять кредит в Сбербанке без работы?

СберБанк выдает кредиты безработным или людям без официального трудоустройства в следующих случаях: существует дополнительный источник дохода от сдачи в аренду; оформлен как самозанятый; есть выплаты по патентам.

Сколько времени человек находится в черном списке банка?

Сколько хранится кредитная история? В соответствии с Законом «О кредитных бюро и формировании кредитных историй в Республики Казахстан» кредитное бюро обеспечивает хранение информации в отношении субъекта кредитной истории в течение 10 лет после даты получения последней информации о нем.

Что делать если сотрудник банка обманул?

Решить эти проблемы можно, написав жалобу на банк.В претензии необходимо:

- указать причину жалобы (ограничена 2000 знаков);

- приложить доказательства неправомерных действий финансовой организации или банкиров;

- указать личные данные для обратной связи.

Что делать если вас обманули в банке?

В Банке России действует Служба по защите прав потребителей и обеспечению доступности финансовых услуг. Жалобу можно направить через интернет-приемную, а также по почте или лично — через общественную приемную Банка России. Адреса и телефоны можно посмотреть на сайте Банка России.

Как получить кредит если ты не работаешь?

Эксперты выделяют пять методов оформления ссуд без подтверждения трудовой занятости:

- Способ 1: Обращение в микрофинансовую организацию

- Способ 2: Использование специальных программ кредитования

- Способ 3: Кредитование неофициально работающих людей

- Способ 4: Оформление кредита под залог

Ответить

У кого была похожая ситуация, как выкручивались?

я с разрешения начальника указала номер сотового, который используется только по работе, в кредите кстати отказали, потом год звонили, предлагали, денежная организация и никакой логики…

указывала сотовый директора-дали кредит

Дело в том, что просят стационарный обязательно.

телефон соседнего отдела, у нас реально нет стационарного! сотовый начальника зареган от организации, а из соседнего отдела захотят-позовут, некогда- досвидос!

А в какой банк?

Муж писал телефон кадрового отдела.

Дайте свой домашний или домашний бухгалтера.

Я специально подключала стационарный телефон для этого дела, через 2 месяца отказалась. Причем дважды.

Они стационарный прозванивают — работает ли здесь такой человек.

Мне на работу трижды из банков звонили, я не подтверждала. Какие-то левые люди от подрядчика дают наш номер банку. Потом они не платят, а банк мне на работу названивает.

Аноним автор темы

Дело в том, что просят стационарный обязательно.

так уж обязательно?наверное более 50% уже не пользуются организаций стац телефонами.Если только крупные организации,в частных редкость же.Насколько наслышана,банки совсем не брезгуют и мобильными тел тоже,начальников,коллег итд

Вот и нет, опт банк, русский стандарт, сбер…. стационарный обязательно

Вторую сим-карту с городским номером воткнуть на телефон.

Телефон отдела кадров

Эlli

Телефон отдела кадров

а вот наш отдел кадров не скажет вам даже работаете вы у них или нет. Тк это незаконно, давать личную информацию

Наш тоже не скажет, но такие требования видела в основном там, где решение по скорингу принимается, за несколько минут пока решение банк принимает, они хорошо если на сотовый заявителя позвонят

У меня нет рабочего телефона. Так и говорю.

Стационарный номер телефона для кредита. Где его взять?

Потребительское и ипотечное кредитование является все более распространенным, поэтому банки хотят обезопасить себя от появления кредитов, которые не будут отданы, и используют для этого все свои средства. Одним из главных является проверка информации от потенциального заемщика, в которую входит стационарный номер телефона для кредита с места работы. Но такой аппарат не всегда установлен в компании. И тогда ситуация может заметно осложниться.

Зачем нужен стационарный номер для кредита?

Заявка на кредит наличными на нашем сайте Заполнить

Это требуется для того, чтобы проверить, есть ли такая организация. Ведь мобильный телефон сейчас получить гораздо проще, чем использовать стационарный. Чем очень часто пользуются мошенники.

Именно поэтому банк больше доверяет тем потенциальным заемщикам, которые в качестве информации о контактах работодателя указывают стационарный номер своей организации.

Кроме того, компания с таким номером считается более надежной, официальной, правильной. А значит, вероятность увольнения заемщика или задержек зарплаты ниже.

Где взять стационарный номер при оформлении кредита?

Вопреки распространенному мнению, можно получить стационарный номер для кредита своего начальника с работы или ИП, на которого работает человек.

Если же у начальника также нет домашнего номера, то в качестве стационарного номера с работы вполне может подойти номер диспетчерской, с которой осуществляется деятельность компании.

При этом желательно сразу предупредить сотрудников, чтобы они подтвердили личность своего коллеги для банка. Ведь это очень важно для получения положительного ответа по займу.

Номер справочной также подойдет. Но здесь стоит работать по принципу предупреждения. Ведь если этого не сделать, то сотрудники, которые ничего не знают о кредите, смогут и не подтвердить личность, думая, что это мошеннические действия с документами заемщика.

Дадут ли кредит без домашнего номера?

Естественно, что получить кредит в таких условиях будет сложнее, но все еще вполне реально.

Обычно банки в если нет стационарного номер для кредита, чтобы не терять клиента, предлагают альтернативу:

- документы с места работы,

- дополнительного поручителя, который сможет поручиться за заемщика,

- юридический адрес компании,

- а также другие варианты дополнительной информации.

Отдельные банки не рискуют предлагать таким заемщикам кредиты на выгодных условиях. Но если у такового есть кредитная история с положительными показателями, то для них лучшим вариантом станет выдача кредита с повышенной процентной ставкой.

Есть и специальные «быстрые» кредиты от МФО, ставка по которым может превышать 100% годовых. Именно поэтому перед подписанием договора стоит внимательно изучить его условия и предложения от других банков.

Как бывает в жизни?

В условиях высокой конкуренции на рынке банковских услуг мало кто захочет терять клиентов. А некоторые банковские учреждения смогут предложить более выгодные условия, чем практикуют конкуренты.

Поэтому при отсутствии стационарного телефона не стоит бояться попасть в черный список.

Домашний номер с работы в целом не является гарантией платежеспособности клиента, а только косвенным признаком.

Банк оценивает его наряду с остальными критериями, которые позволяют ему определить, можно ли выдавать заемщику деньги или не стоит этого делать.

Именно поэтому можно рассчитывать на получение средств даже без предоставления номера.

Если будет мобильные телефон компании и у нее есть официальный сайт, то можно продемонстрировать работникам банка этот номер на сайте. И вопрос будет урегулирован.

Если такой возможности нет, то стоит использовать дополнительные варианты подтверждения платежеспособности.

Например, справки 2НДФЛ часто вполне достаточно, чтобы выдать средства.

В дополнение темы:

Можно ли взять кредит без электронной почты?

Дадут ли кредит без трудовой книжки?

Зачем банк требует СНИЛС?

Задать вопрос о кредитах нашим специалистам!

Виталий спрашивает

Виталий спрашивает

Здравствуйте, подскажите, что можно придумать, если для автокредита банк требует стационарный рабочий номер, но такового не имеется. Есть ли выход, что вы можете посоветовать?

8 лет назад

Отвечает Ольга Русакович, финансовый эксперт Креднал.ру

Виталий, мы Вам рекомендуем не подавать заявку в тот банк, где нужно обязательно укать номер рабочего стационарного телефона. Например, чтобы кредитоваться на потребительские нужды в КБ Ренессанс Кредит и в Хоум кредит Банке нужно в анкету внести один или два номера стационарного телефона, но не обязательно рабочего. Данные кредиторы могут предложить Вам, при наличии соответствующей платежеспособности, до 500 000 российских рублей. По обоим продуктам на сегодня действует ставка 19.9% годовых. Погашение долга кредиторы ожидают в течение 1-5 лет.

Кроме того, попробуйте подать документы на получение целевого кредита в Сбербанке, где также не столь критично оценивается отсутствие стационарного рабочего телефона, если есть возможность связаться с нанимателем заемщика, позвонив на мобильный.

Виталий, желаем Вам успешного кредитования! Мы верим, что отсутствие стационарного рабочего телефона не станет для Вас помехой. Удачи!

Пожалуйста, оцените ответ:ХорошоПлохоРейтинг: 4.4/5 — 8 оценок

Процесс оформления кредитов предполагает предоставление заемщиком различной персональной информации для оценки финансовым учреждением уровня надежности и платёжеспособности потенциального клиента. Кроме паспортных данных и подтверждающих доход документов кредиторы требуют также контактную информацию, в частности номер мобильного телефона и актуальный адрес электронной почты предоставившего заявку заемщика.

Как передать в банк контактные данные?

Во время заполнения анкеты на получение кредита финансовые учреждения просят клиентов указать несколько обязательных сведений. Для автоматизированного скоринга требуются достоверные паспортные и контактные данные. Отправить заявку на рассмотрение не получится, если заемщик проигнорирует подобное требование. Обычно достаточно номера телефона, но некоторые кредиторы просят указать адрес e-mail.

Рекомендуется предоставлять только актуальную информацию. В случае проблем с электронной почтой и номером телефона следует сообщить представителям обслуживающей организации об изменении контактной информации, после чего кредитор обновит базу данных.

В заявке на кредит можно указать:

- Номер мобильного телефона.

- Адрес электронной почты.

- Домашний номер телефона.

- Номер рабочего телефона.

- Контактные данные работодателя.

- Постоянную или временную прописку.

- Адрес текущего места проживания.

- Логин или ID в мессенджере.

- Почтовые реквизиты.

- Адреса страниц в социальных сетях.

Кредиторы в большинстве случаев настаивают на предоставлении только актуального номера телефона и сведений о прописке. Прочие контактные данные заемщик может передать в банк по собственному желанию. Например, e-mail часто используется для рассылки полезных уведомлений и может применяться во время обмена электронными копиями документов. К тому же крупные банковские организации начали активно осваивать приложения для мобильных телефонов. В частности, клиенты могут подключить информирование при помощи мессенджеров.

Цели использования контактной информации заемщика:

- Осуществление обратного звонка для утверждения сделки.

- Личное общение сотрудников организации с клиентом.

- Рассылка рекламных материалов и уведомлений.

- Информирование об акциях и специальных предложениях.

- Индивидуальная работа в случае просроченных платежей.

- Подтверждение выполняемых операций.

Предоставленные на стадии оформления займа сведения хранятся в защищенных базах данных кредитора. При заключении последующих сделок финансовое учреждение по инициативе клиента может воспользоваться сохраненной здесь информацией. Это позволит существенно ускорить процесс предоставления кредитов. Адреса e-mail и номера телефонов могут добавляться в список контактов для осуществления информационной рассылки.

Изменение контактных данных

Если в процессе сотрудничества с кредитным учреждением заемщик меняет адрес прописки, номер телефона или e-mail, следует незамедлительно проинформировать кредитора. Сделать это можно посредством обращения в офис или путем осуществления звонка на телефонную линию обслуживающей организации. Клиенты, которые пользуются мобильным приложением или системой интернет-банкинга, могут самостоятельно внести все необходимые коррективы.

Для изменения исходных контактных данных заемщику нужно:

- Обратиться на горячую телефонную линию или в службу поддержки кредитной организации.

- Посетить ближайший офис обслуживающего кредит финансового учреждения.

- Внести коррективы в настройки профиля посредством использования приложения или интернет-банкинга.

Обновление базы данных происходит в автоматическом режиме. Исключением являются ситуации, когда нужно изменить финансовый номер телефона, за которым закреплены опции, связанные с аутентификацией пользователя и подтверждением платежных операций. В этом случае придется с паспортом посетить офис кредитного учреждения, лично передав сотруднику новые данные. Как правило, активное использование кредитных карт предполагает управление расчетным счетом с помощью приложений и SMS, поэтому своевременное обновление контактной информации позволяет защититься от действий мошенников.

Кредитора нужно предупредить о смене места жительства, особенно если планируется переезд в другой населенный пункт. Рекомендуется безотлагательно изменить исходные контактные данные в случае взлома почты или кражи телефона. Потеря доступа к средствам связи с кредитором грозит клиенту финансовыми потерями.

Способы информирования заемщика

Основная цель любой кредитной организации, требующей предоставление контактных данных для заключения договора с заемщиком, заключается в создании оптимальных условий для информирования клиентов. Однако рассылка по SMS и e-mail приносит пользу не только финансовому учреждению. Получая сообщения о грядущих платежах и информацию о специальных предложениях, заемщик планирует дальнейшие этапы сотрудничества с кредитором.

Банковскими учреждениями используются следующие способы информирования клиентов:

- Телефонные звонки.

- Рассылка по SMS.

- Почтовая рассылка.

- Push-уведомления.

- Письма на e-mail.

- Сообщения в мессенджерах.

Процесс рассылки уведомлений представляет собой составление короткого сообщения, с помощью которого банк или любой другой кредитор передает клиенту полезную информацию. Во время процесса погашения займа речь часто идет о датах регулярных платежей. При помощи SMS и звонков на номера телефонов заемщиков кредиторы также снижают риск появления просроченных платежей.

Привлечение контактных лиц

Некоторые финансовые учреждения просят заемщика указать в заявке информацию о контактных лицах. Как правило, речь идет о родственниках или близких друзьях, к которым кредитор обращается, если клиент на протяжении длительного срока не выходит на связь, игнорируя уведомления и звонки.

В качестве основного контактного лица банки рассматривают поручителей.

Если представитель кредитной организации обращается к человеку, который официально не брал на себя обязательства по гарантированию сделки, ни о каких требованиях касательно погашения чужого долга не может идти даже речь. Представитель финансового учреждения в этом случае просит уточнить текущее месторасположение заемщика или передать клиенту информацию об актуальном состоянии сделки.

Контактное лицо вправе:

- Отказаться от общения с сотрудником кредитной организации.

- Запретить звонки на указанный заемщиком номер телефона.

- Скрыть информацию о получателе кредита.

- Предоставить отказ в содействии финансовому учреждению.

- Подать жалобу на организацию, которая требует погасить чужие долги.

Обычно номера телефонов предоставляются без согласования с контактными лицами. В этом случае звонок или сообщение банка может стать неожиданностью для гражданина, который не подозревает о своем косвенном участии в договоре кредитования. Изредка работники служб безопасности и колл-центров крупных банков допускают серьезные ошибки, осуществляя звонки на номера телефонов посторонних лиц. Чтобы избежать возможных проблем, следует поинтересоваться у представителя кредитной организации параметрами сделки.

Защита конфиденциальных данных заемщика

Кредитору запрещается свободно распространять конфиденциальные данные клиентов. В случае умышленной передачи третьим лицам секретных сведений, предоставленных на этапе оформления займа, клиент имеет полное право требовать компенсацию материального и морального ущерба. Во избежание конфликтных ситуаций банки, ломбарды и МФО разрабатывают высокоэффективные системы защиты конфиденциальных данных.

Заёмщики, предоставляющие секретные данные для оформления кредитов, обязаны учесть ряд рекомендаций от экспертов. Например, не стоит оставлять номера телефонов и адреса электронной почты в открытом доступе. Во-первых, злоумышленники могут ими воспользоваться для различных афер или взлома профилей в системах онлайн-банкинга. Во-вторых, свободно распространяющиеся сведения о физических лицах часто применяются в процессе формирования баз данных для рассылки навязчивых рекламных уведомлений.

Способы защиты контактной информации заемщика:

- Использование защищенного соединения на сайтах и в системах мобильного или интернет-банкинга.

- Применение современных версий программного обеспечения для снижения риска утечки информации.

- Формирование безопасных баз данных с многоступенчатой системой защити хранящихся сведений.

- Информирование клиентов касательно рисков, с которыми можно столкнуться в процессе обмена данными.

Оптимальным решением для потенциального заемщика будет применение отдельного номера телефона и адреса электронной почты в целях заключения сделок с кредитными учреждениями. При утечке сведений в этом случае клиент ничем не рискует. Следует отметить, что профили в системах интернет-банкинга регистрируются на финансовый телефон, поэтому потеря номера может привести к серьезным проблемам с восстановлением доступа к личному кабинету. Злоумышленники могут воспользоваться украденными данными для мошеннических целей и грабежа.

Таким образом, предоставление контактных данных заемщика является обязательным требованием кредитора для заключения сделки. Указав в заявке номер мобильного телефона, адрес проживания и e-mail, потенциальный клиент повышает к себе уровень доверия финансового учреждения. В свою очередь каждая организация, которая занимается выдачей кредитов, обязуется хранить в тайне конфиденциальные данные заемщиков. Кредиторы для защиты баз данных создают особое программное обеспечение, гарантирующее неразглашение сведений о сделках.

Вас также может заинтересовать:

Как выбрать надежный банк для кредитования?

Заключая с банком договор, мы хотим быть уверены, что с кредитной организацией не случится ничего плохого во время нашего сотрудничества. Как определить надежность банка, и что делать заемщику в случае её снижения? Какие параметры банков обеспечивают безопасные и выгодные условия для сотрудничества?

Какую информацию об условиях кредитования обязан предоставить банк?

Получение кредита — ответственное дело, требующее от заемщика заранее рассчитать финансовые последствия и четко представлять план действий по возврату кредитной организации заимствованных денежных средств. Для этого необходимо узнать и оценить параметры кредитного продукта. Какую информацию об условиях кредита обязан предоставить банк?

Как банки рассчитывают максимальную сумму кредита?

Как получить лучшие условия кредитования, максимальную сумму займа на самых выгодных условиях? Какие факторы влияют на решение банка выдать кредит с лучшими показателями? Что свидетельствует о надежности клиента, готового выполнять обязательства перед банком?

Банки, в которых можно взять кредит по паспорту

Мы нашли всего четыре российских банка, которые готовы выдать кредит при предъявлении паспорта, без дополнительных документов. Ознакомиться с условиями кредитования можно в статье. Также, вы узнаете, как увеличить шансы на получение кредита по одному документу. Приятного чтения!

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Контактное лицо при кредите требуется всегда. Если речь об МФО, то только половина компаний просят указать данные близких заемщика. Специалист Бробанк.ру рассказывает, зачем эти сведения нужны кредитным компаниям, роль контактных лиц, чьи данные можно внести в анкету.

-

Контактное лицо — кто это

-

Что важно знать заемщику

-

Прозвон контактных лиц при рассмотрении

-

Звонки контактным лицам при просрочке

-

Контактное лицо — это не поручитель!

Контактное лицо — кто это

Это близкий заемщику гражданин, с которым в случае чего может связаться кредитная организация. Например, банк не может дозвониться на указанный в заявке телефон заемщика. Тогда он позвонит третьему лицу, чтобы передать информацию или узнать новые контакты клиента.

Третье лицо в заявке на кредит — это близкий заемщику человек. Чаще всего заемщики указывают родственников или близких друзей. Допустимо и указание коллег. Главное, чтобы этот человек регулярно общался с заемщиком, знал о его жизненной ситуации.

Кредитные компании часто просят указать не одно, а несколько контактных лиц. И это обязательные поля анкеты на получение кредита. Заемщик вписывает ФИО этих граждан и их номера телефонов.

Заручаться согласием этих лиц на предоставление данных не нужно. Часто контактные лица и не знают, что их ФИО и телефоны попали в базы банков.

Что важно знать заемщику

Для некоторых клиентов банков и МФО становится неожиданной просьба предоставить данные контактных лиц. Человек начинает быстро соображать, думать, кого внести в анкету.

Лучше вообще подумать об этом заранее, пока вы еще не пришли в офис или не начали заполнять анкету. На деле это важные сведения, и вот почему:

- Если заемщик совершит просрочку и не будет отвечать на звонки банка, он наберет номер контактного лица. То есть этому человеку будет известно о просрочке. Часто это негативный для заемщика психологический момент.

- Если просрочка затянется, и взысканием займутся коллекторы, контактные лица могут попасть под удар. Особенно это касается клиентов МФО. Серые коллекторы могут слишком часто беспокоить контактных лиц, названивать им, слать СМС и даже требовать погашение долга.

- Контактным лицам могут звонить при рассмотрении заявки на получение кредита. И то, что скажет этот человек, может влиять на результат рассмотрения. Это тоже элемент проверки заемщика.

Если вы берете займ в МФО, звонить контактному лицу при рассмотрении никто не будет. А вот если вы оформляете банковский кредит, то такое может случиться. Лучше предупредит этих граждан о возможном диалоге.

Прозвон контактных лиц при рассмотрении

В анкете любого банка есть поля для указания контактных данных третьих лиц, близких заемщику. Это важная для банка информация, которая поможет объективно рассмотреть заявителя до принятия решения и после более эффективно взыскивать задолженность, если наступит просрочка.

Лучше заранее подумать, кого вы можете внести в эти поля. Обычно требуются сведения двух человек. Это должны быть близкие вам люди, которые вас знают, причем с положительной стороны.

Дело в том, что банки могут звонить этим гражданам на этапе рассмотрения заявки, чтобы получить более реальную картину относительно заявителя. То, что скажет контактное лицо, сверяется с тем, что указал в анкете заемщик.

Реальная ситуация. Юра подал заявку в банк Ренессанс, умолчав, что снимает жилье (а это регулярные ежемесячные траты, сокращающие бюджет). В качестве контактного лица указал маму. Ей позвонили, в диалоге она сказала, что сын жилье снимает. Выявился обман, в заявке было отказано.

Обязательно предупредите этих граждан, что им могут звонить и что-то спрашивать о вас. Они не должны дать противоречивую информацию или сказать о вас плохо. Конечно, не всегда банки звонят контактным лицам при рассмотрении, но такое не исключается, особенно в сфере экспресс-кредитования или выдачи товарных кредитов.

Если банк не дозвонится до этого гражданина, это может стать поводом для отказа. Поэтому часто кредиторы просят указать 2-3 телефона, чтобы точно дозвониться и получить информацию.

Звонки контактным лицам при просрочке

Часто люди узнают, что их данные передали банку или МФО, когда им звонят и говорят, что их друг или родственник совершил просрочку по кредиту. Вообще, по закону кредиторы и коллекторы не имеют права разглашать финансовую информацию, но это постоянно нарушается.

Должники в случае просрочки часто игнорируют звонки банка, многие просто меняют номер телефона, чтобы избежать неприятного диалога. И в этом случае под удар всегда попадают контактные лица.

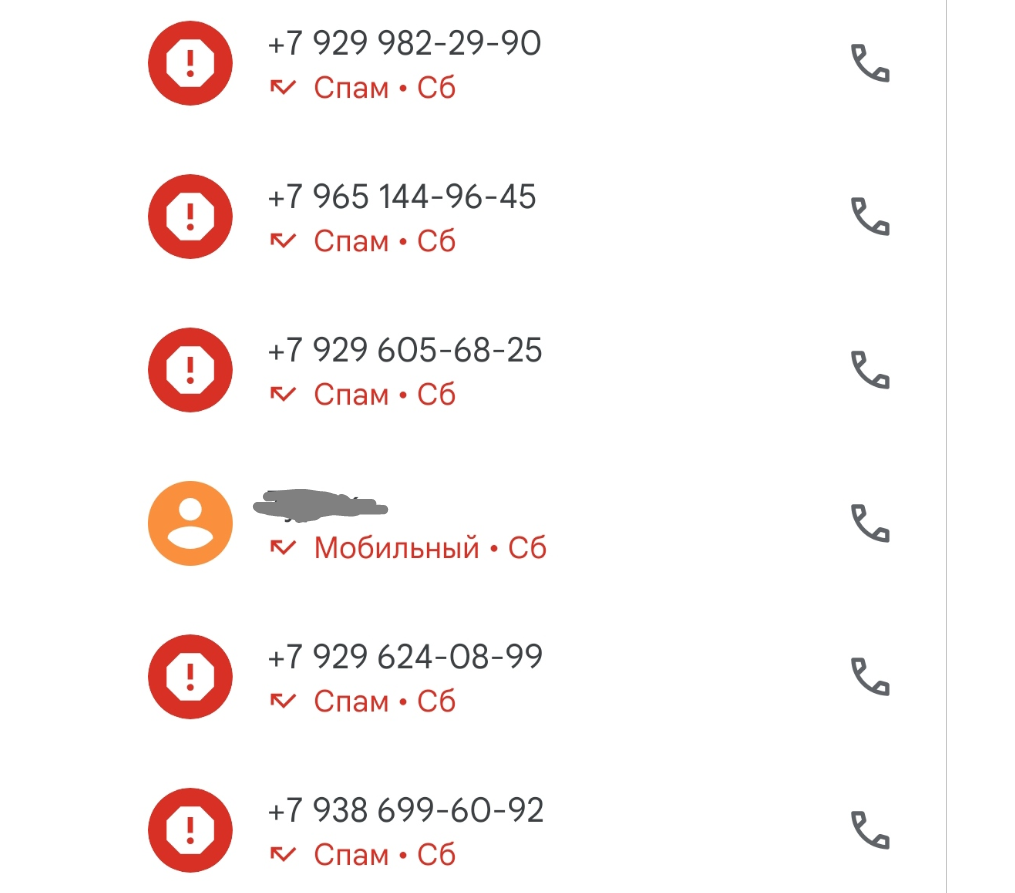

Пример от автора. Мой брат набрал займов в МФО и не платит им. А меня он указал при оформлении как контактное лицо. В итоге мне на телефон в день поступают по 5-10 звонков. Помогает только установленный антиспам, благодаря которому я не слышу эти звонки. Но в журнале звонков они отражаются:

Что может ждать контактных лиц при таком раскладе:

- Регулярные звонки с просьбой проинформировать должника о долге, передать ему информацию. Могут попросить назвать контакты должника.

Если взысканием будут заниматься серые коллекторы, они могут давить на контактное лицо, вынуждать заплатить за должника его обязательство. - Взыскатели используют контактное лицо как инструмент психологического давления на должника. После звонка оно обязательно свяжется с заемщиком. Тому будет стыдно, он захочет прекратить эти звонки и сделает все возможное, чтобы закрыть просроченный долг.

- Если в качестве контактного лица указан пожилой родственник, то представители банков или коллекторы, зная психологию таких граждан, могут подталкивать их оплачивать чужие долги. И, к сожалению, часто им это удается.

Контактное лицо — это не поручитель!

Многие граждане на полном серьезе полагают, что если из сын/брат/сват указал их как контактное лицо при оформлении кредита, то они тоже несут ответственность перед банком. Особенно такое заблуждение часто встречается среди пожилых граждан.

И тут важно понимать, что контактное лицо — это просто канал связи с заемщиком. Этот гражданин ничего не подписывал, ничего не брал у банка, он ничего ему не должен. Долговые обязательства накладываются только на поручителя.

Поручитель — это человек, который пришел за кредитом в банк вместе с заемщиком, подписал договор поручительства. В этом случае он будет отвечать по обязательству, к нему будут предъявлять претензии, если основной заемщик перестанет платить. Если же кто-то просто указал ваши данные в заявке на кредит или займ, вы однозначно не имеете никакого отношения к ссуде.

К сожалению, контактные лица часто попадают под удар, им начинают звонить, что-то требовать. И закон на сегодня никак не защищает этих граждан. Основные заемщики защищены Законом о коллекторах, но нормы этого закона не распространяются на третьих лиц. Но скоро ситуация изменится, выйдет закон, который вообще запретит банкам и коллекторам беспокоить кого-то, кроме самих должников.

Частые вопросы

Могу ли я в качестве контактного лица указать свою жену/мужа?

Можно вписать данные любого близкого вам человека, никаких критериев и ограничений банки по этому поводу не фиксируют.

Как сделать так, чтобы банк прекратил звонить мне по чужому долгу?

Попробуйте позвонить на горячую линию этого банка, расскажите о проблеме и поинтересуйтесь, как прекратить звонки. Обычно необходимо подойти в отделение банка и написать там заявление. Но в каждой организации свой алгоритм.

С меня требуют вернуть долг сестры, это правомерно?

Если вы не подписывали договор поручительства, если вы не являетесь созаемщиком по этому кредиту, долговых обязательств на вас нет. Вы ничего не должны банку. Если требование очень категоричное, пишите заявление в полицию. Это уже — вымогательство.

Могут ли коллекторы приходить домой к контактному лицу?

Теоретически такое нельзя исключать. Если долг взыскивают серые коллекторы, которые работают за чертой закона, они будут делать все, что поможет им взыскать долг.

Куда пожаловаться на бесконечные звонки по чужим долгам?

Можете написать жалобу в онлайн-приемную Центрального Банка или в прокуратуру. Если речь о коллекторах, жалуйтесь на их действия в ФССП.

Комментарии: 4

Какие вопросы задают?

При оформлении займа в офисе организации или через интернет заемщику задают множество дополнительных вопросов, помимо стандартных данных паспорта. Например, у него могут попросить указать номера контактных лиц для связи, номер рабочего телефона. Эти номера нужны для проверки указанных заемщиком сведений, для поиска клиента в случае, если с его телефоном что-то произойдет, для прессинга в случае просрочки и возникновения долга и т.д.

На что обращают внимание в офисе?

Когда потенциальный заемщик приходит в офис микрофинансовой организации, сотрудник первым делом обращает внимание на 3 фактора:

- Внешний вид (одежда, прическа, наличие татуировок, пирсинга и т.д.)

- Эмоциональное состояние (поведение)

- Речь

Чтобы избавиться от фактора под названием «Внешний вид», проще оформить микрозайм онлайн.

Займ на карту от Екапуста

Лицензия ЦБ РФ №2120754001243

- На любые цели — до 30 тыс. рублей под 0% в рамках акции

- Сроки займа от 7 до 21 день

- Только для людей с хорошей кредитной историей

- Быстрый перевод денег на карту при одобрении в течение 1 часа

- Получение на карту и счет в банке, Visa Qiwi Wallet

- Вы получите деньги даже ночью

Займ на карту от Займер

Лицензия ЦБ РФ №651303532004088

- Сумма займа до 30 тыс. рублей

- Сроки займа от 7 до 30 дней

- Множество способов получения: на карту, МИР, Яндекс Деньги, Киви кошелек, банковский счет

- Первичный займ от 0% в день

- Быстрое заполнение анкеты, минимум волокиты, Решение за 5 минут

Микрозайм в Веббанкир

Лицензия ЦБ РФ №2120177002077

- Сумма займа до 15 тыс. для нового клиента

- Срок займа до 30 дней

- Выдача на Яндекс Деньги, Карту или через систему Contact

- Низкая ставка до 1% в день

- Множество способов погашения

- Скидки постоянным заемщикам

Срочный займ от MoneyMan

Лицензия ЦБ РФ №2110177000478

- Сумма займа до 15 тыс. рублей при первичном обращении, до 80 тыс. повторно

- Сроки займа от 5 дней до 18 недель

- Получение Яндекс Деньги, счет в банке или карту, через систему Contact

- Для заемщиков с 18 лет

- Можно продлить займ до 4 недель

Быстрый займ онлайн

Лицензия ЦБ РФ №01503504007205

- Займы от 5 до 50 тыс. рублей

- Быстрое оформление и высокий процент одобрения

- Здесь действительно дают деньги

- Возраст заемщика от 18 до 65 лет

- Срок займа от 2 до 12 месяцев

- Получение денег наличными, на карту, Юмани/li>

Мгновенный займ от Ё-ЗАЕМ

Лицензия ЦБ РФ №651303045003161

- Сумма до 30 тыс. рублей, срок до 30 дней

- Множество способов получения: банковская карта, расчетный счет, Contact.

- Решение и вправду принимается за 15 минут

- Возраст заемщика 20 — 65 лет

Во многих анкетах есть специальные графы, которые заполняются сотрудником МФК, в которых как-раз нужно охарактеризовать внешний вид, состояние и речь потенциального заемщика.

Если сотруднику не понравится то, как одет клиент, как он говорит, его татуировки, то он поставит низкую оценку и заемщик с 99% гарантией получит отказ, хотя полностью соответствует всем критериям и подходит для получения займа.

Очевидно, что если заемщик придет за займом в опрятной, чистой одежде, то у него будет больше шансов получить займ, чем у клиента в грязных джинсах и нестиранной футболке.

То же самое можно сказать про поведение. Если заемщик будет сильно нервничать, торопиться и торопить сотрудника, то вызовет этим настороженность, подозрение со стороны консультанта. В этом случае кредитор может устроить дополнительную проверку клиенту, подумав, что тот пытается оформить кредит по чужому паспорту или скрывает какие-то важные детали, обманывает и т.д.

Если же потенциальный клиент будет вести себя спокойно, расслабленно, не вызывающе, то у сотрудника не возникнет никаких подозрений относительно клиента, а значит, получить займ будет проще.

Из документов у заемщика спрашивают паспорт. Обычно этого достаточно. Если клиент вызывает подозрения или сотрудник считает недостаточным сходство фото на паспорте и заемщика, то могут попросить предоставить дополнительный документ, удостоверяющий личность. Таким документом может стать ИНН, СНИЛС, а лучше водительские права или заграничный паспорт, потому что на них тоже есть фотография клиента.

Максим прошел «Тест: Грамотный микрозаемщик» и набрал 10 баллов.

Стоит ли давать номера контактных лиц? Зачем они МФК?

Практически во всех микрофинансовых организациях, кредитующих в офисе, просят указать номера контактных лиц. Делается это по нескольким причинам:

- Во-первых, на указанные в анкете номера будет звонить сотрудник МФК и задавать определенные вопросы о доходах, месте работы, личных качествах клиента и т.д. Задача сотрудника: максимально проверить слова клиента, узнать, не врет ли он, не приукрасил ли он свою з/п, не соврал ли насчет места работы и т.д.

- Во-вторых, номера телефонов контактных лиц берутся на случай невозврата займа должником. Тогда кредитор или коллекторы будут постоянно звонить контактным лицам, угрожать, просить связаться с должником и заставить его погасить задолженность и т.д.

- В-третьих, эмоциональный фактор. Когда у заемщика просят номер телефона других близких лиц, которых оповестят о желании их друга/родственника/супруга взять займ, это является неким «звоночком». Он призван повысить ответственность клиента, чтобы тот непременно вернул долг или вообще не брал микрокредит, если не уверен, что сможет погасить его вовремя.

Если есть выбор, то давать номера контактных лиц не стоит. Тем более, не нужно давать номер пожилых родственников (родители, бабушки, дедушки, тети, дяди и т.д.) В случае просрочки им будут постоянно названивать коллекторы, угрожать и т.д. Пожилые люди могут сильно испугаться, на них проще надавить, проще запугать и т.д.

Если кредитор заявляет, что без предоставления контактных номеров будет отказ, то лучше поискать другого займодавца или указать номера очень близких друзей, которые готовы столкнуться с действиями коллекторов в случае вашей просрочки.

Чтобы избежать необходимости в представлении контактов 3-их лиц, лучше выбирать онлайн-компании, предоставляющие займы в интернете. Конечно, среди них есть и те компании, которые до сих пор просят указать номер контактных лиц, но их немного. Большинство кредиторов выдают деньги без указания контактов.

Онлайн-собеседование в ОнКликМани (Oneclickmoney)

Oneclickmoney — одна из немногих микрофинансовых организаций, которая проводит онлайн-собеседование перед выдачей займа через Skype.

В ходе проверки сотрудник попросит развернуть паспорт и показать его в прямом эфире, задаст несколько вопросов на тему займа (может спросить выбранную сумму, указанное место работы, причину выбора именно такого способа выдачи займа и т.д.)

Это стандартная верификация заемщика в компании OneClickMoney, которую проходят все потенциальные клиенты. Если вы планируете получить здесь деньги, сначала нужно установить программу Skype на телефон или компьютер, а после этого подавать заявку.

Зачем спрашивают про работу и когда звонят начальству?

Практически все анкеты микрофинансовых компаний содержат основные сведения о работе: наименование организации, адрес местонахождения, должность, доход, численность штата и т.д. Примерно в 60-70% анкет есть вопрос о номере рабочего телефона или номере бухгалтерии, непосредственного начальника.

Если говорить о компаниях, которые дают займы в офисах, то здесь практически всегда требуют указать рабочий номер телефона. В онлайн-компаниях это встречается несколько реже, но тенденция сохраняется.

Микрофинансовой компании рабочий телефон нужен сразу по нескольким причинам:

- Чтобы проверить заемщика на стадии рассмотрения анкеты. МФК звонит начальству, чтобы убедиться, что заемщик действительно работает в указанной организации, что имеет стаж, получает указанную им зарплату и т.д. В первую очередь, номер телефона работодателя нужен для проверки сведений, которые клиент указал в анкете. Именно здесь «ошибается» больше всего заемщиков, которые дают «левые» номера в надежде, что звонить и проверять не будут.

- Чтобы звонить на работу в случае возникновения просрочки. Если заемщик не вернет микрозайм, образуется задолженность. Чтобы взыскать просрочку, МФК будет звонить на все указанные в анкете номера, в том числе, на рабочие. В ходе телефонного разговора с работодателем, бухгалтерией и т.д., на работе заемщика узнают о наличии его долга, о том, что он скрывается от кредиторов, не платит и т.д. Конечно, это может пошатнуть репутацию работника в организации, его даже могу «попросить» уволиться и т.д.

- Чтобы «найти» клиента в случае, если он сменит номер телефона, не будет отвечать на звонки и т.д. Если случится какой-то форс-мажорный случай, не связанный с просрочкой, но требующий связи с заемщиком, МФК может позвонить на указанные в анкете номера, чтобы связаться с ним. Конечно, это происходит в том случае, если клиент не отвечает на телефонные звонки, если его номер отключен и т.д.

Микрофинансовые организации применяют разные способы проверки заемщиков: от внешнего осмотра до звонков на работу и видеосвязи в Skype. Некоторые дистанционные компании просят сделать фото паспорта, заемщика, банковской карты и загрузить их на сайт. Другие используют специальные онлайн-программы, которые позволяют сделать фото документов в прямом эфире. Все этим меры предусмотрены для верификации заемщика, проверки данных, указанных им в анкете.

Дмитрий Тачков

Работник банка или другого фин. учреждения

Подробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

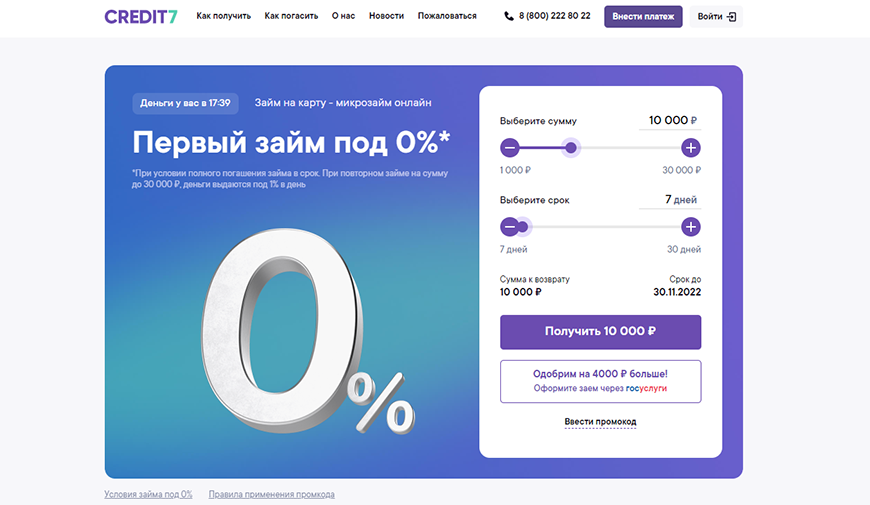

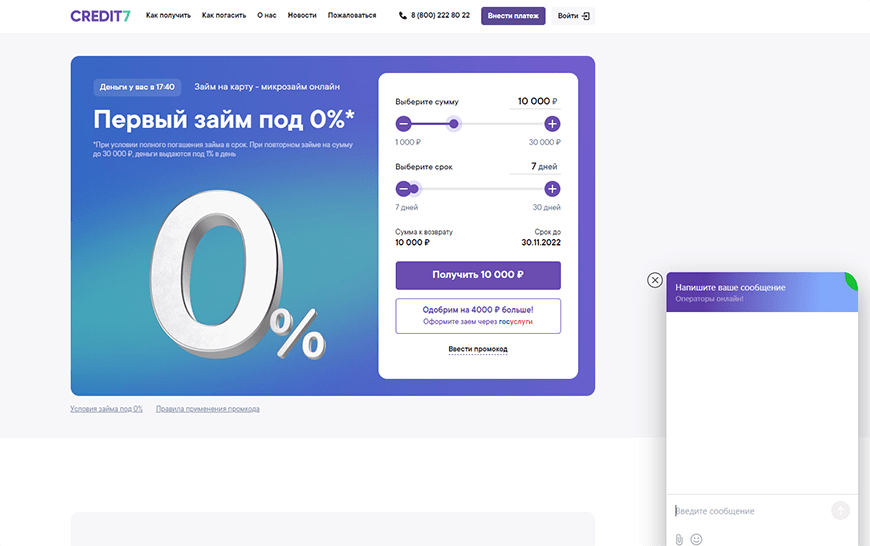

Контакты Кредит 7

Получить микрозайм онлайн за несколько минут можно в МФО Credit7. Способ связи с микрокредитной фирмой размещены ниже.

Номера телефонов горячей линии Credit7

Позвонить на горячую линию Кредит7 можно бесплатно. Номер доступен с 8 до 20 часов по Московскому времени. Как позвонить: 8(800) 222-80-22 – единый номер для звонков по России.

Какие вопросы можно решить по телефону?

Управлять займом и услугами можно через личный кабинет или по телефону горячей линии Кредит 7. В ходе телефонной консультации решаются следующие вопросы:

- получение информации о текущей задолженности;

- уточнение даты ближайшего платежа;

- выдача реквизитов для перевода и информация о способах погашения;

- пролонгация и подключение иных сервисов;

- получение списка документов для займа;

- уточнение статуса заявки на микрокредит;

- консультация по условиям МФО.

Рекомендуем займы под 0% новым клиентам

1%

Сумма 30 000

Срок 1 — 30 дн.

до 1%

Сумма 100 000

Срок 1 — 168 дн.

до 1%

Сумма 30 000

Срок 7 — 30 дн.

Другие способы связи со службой поддержки

Можно круглосуточно отправлять сообщения электронную почту компании. МФО даст ответ в рабочие часы, актуальный адрес: doc@creditseven.ru.

Онлайн-чат

Задать вопрос или получить консультацию в МФО можно в чате на сайте кредитора. Он расположен в нижней части сайта. Следует ввести персональные данные и описать суть проблемы. Ближайший освободившийся оператор поможет разобраться с ситуацией.

Соцсети

Решением вопросов занимаются не только операторы телефона Кредит7, но и администраторы страниц в социальных сетях. Куда обратиться: https://vk.com/credit7_official.

Часто задаваемые вопросы

Как погасить займ досрочно в Credit7?

Досрочное погашение можно провести в любое удобное время. Нужно внести сумму остатка долга с учетом процентов, начисленных на дату досрочки. После оставить запрос на списание по телефону или в личном кабинете.

Как продлить займ в Кредит7?

Нужно активировать платную услугу пролонгации. Ее можно подключить на горячей линии или на в своем профиле. Перед этим следует внести оплаты за пролонгацию на клиентский счет.

Что будет, если не платить?

В этом случае начнется процедура принудительного взыскания. Ее проводят коллекторы или судебные приставы.

Заявка на кредит наличными на нашем сайте Заполнить

Заявка на кредит наличными на нашем сайте Заполнить